Diferença Entre os Sócios de responsabilidade Limitada (LP) e Parceiros Geral (GP)

os Sócios de responsabilidade Limitada (LP) são aqueles que têm organizado e investiu o capital para o fundo de capital de risco, mas que não estão realmente preocupados com a manutenção diária de um fundo de capital de risco, considerando que os Sócios Gerais (GP) são profissionais de investimento que são adquiridos com a responsabilidade de tomada de decisões com respeito aos empreendimentos que são necessários para ser investido.

muitas instituições e indivíduos de elevado valor patrimonial têm à mão Muitos fundos em que desejam ganhar rendimentos esperados mais elevados. Os métodos tradicionais não têm capacidade para lhes dar o retorno esperado, pelo que, para obter um melhor retorno dos seus investimentos, investem em empresas privadas ou empresas públicas que se tornaram privadas.estes investidores não fazem esse tipo de investimentos directamente. Fazem este investimento através de um fundo de capitais de investimento.

como funciona uma empresa de capitais privados?

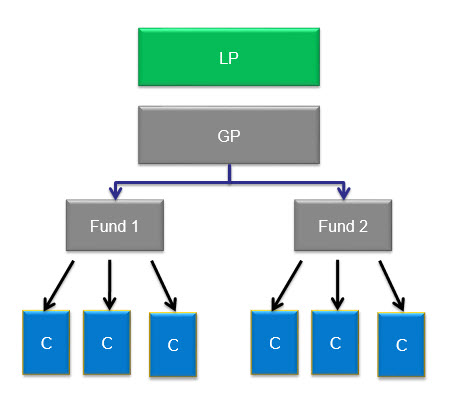

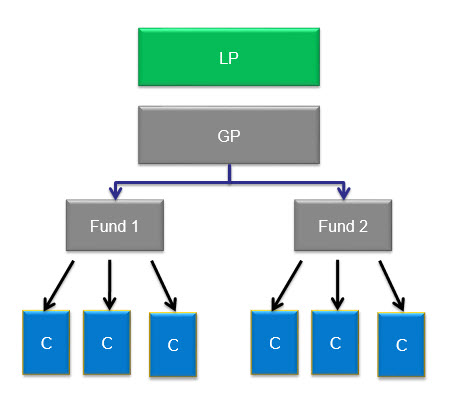

para compreender o conceito de parceiros limitados (LP) & General partners (GP), é necessário saber como funciona o PE.quando uma empresa de PE é estabelecida, terá investidores que investiram o seu dinheiro. Cada empresa de Educação Física teria mais de um fundo.por exemplo, a Carlyle, que é uma empresa de educação física de renome mundial, tem vários fundos sob gestão. Estes incluem energia e energia globais, Ásia Buyout, Tecnologia da Europa, Carlyle Power Partners, etc.a vida de um fundo PE pode ser de dez anos. De um modo geral, nesses dez anos, 15-25 diferentes tipos de investimentos são realizados por fundos de Private equity. Na maioria dos casos, um investimento específico não excederá mais de 10% do total das autorizações do fundo.os investidores que investiram no fundo seriam conhecidos como parceiros limitados (LP) e a empresa de PE seria conhecida como parceiro geral (GP). Basicamente, a estrutura de uma empresa de educação física é assim.

Quem são os Sócios de responsabilidade Limitada ou LP?

os investidores externos nos fundos PE são conhecidos como parceiros limitados (LP). É assim como a sua responsabilidade total é limitado ao limite do capital investido

fonte: forentis.com

Nem todo mundo pode investir em uma PE Empresa. Geralmente, os investidores que têm a capacidade de colocar $250.000 ou mais são autorizados a investir em PE firme. Assim LP geralmente teria investidores como fundos de pensão, sindicatos, companhias de seguros, universidades doações, grandes famílias ricas ou indivíduos, fundações, etc. Fundos de pensão privados vs. públicos, doações universitárias e fundações representam 70% do dinheiro nas 100 Maiores Empresas de private-equity, enquanto os restantes 30% são com HNWI, seguros & empresas bancárias.isso significa que os plebeus não podem investir em fundos? Bem, as coisas começaram a mudar agora. Os gerentes tradicionais de private equity, como a KKR, agora oferecem oportunidades de investir em um valor muito menor do que apenas 10 mil dólares.

Canada Pension Plan Investment Board, Teacher Retirement System of Texas, Washington state investment board, and Virginia Retirement Board are few examples of large investors (limited partners) worldwide who have invested in Private equity funds.

4.5 (234 classificações) 15 Cursos | 3+ Projetos | 37+ Horas | Vida Plena de Acesso | Certificado de Conclusão

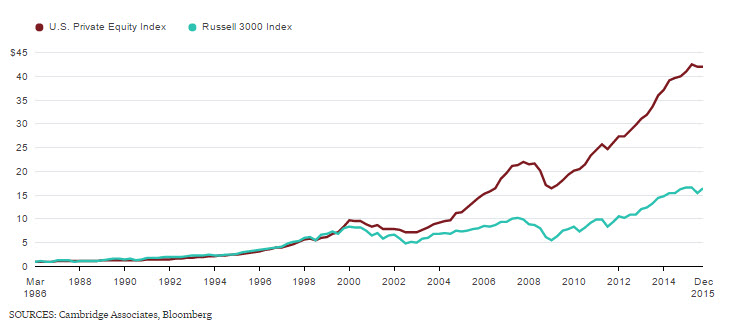

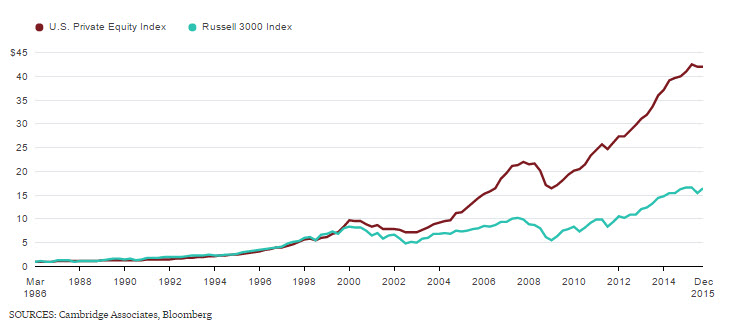

Então, LP iria comprometer o investimento de capital para uma empresa de capital privado e exige um retorno para ele. No passado, os capitais próprios privados tiveram um desempenho muito melhor do que os mercados públicos.de acordo com os dados disponíveis, de abril de 1986 a dezembro de 2015, o Índice de Private Equity dos EUA da Cambridge Associates deu aos seus investidores 13,4 por cento ao ano, líquidos de comissões, com um desvio padrão de 9,4 por cento. Foi o período Mais Longo para o qual os dados estão disponíveis atualmente, enquanto o Índice Russell 3000 retornou 9,9 por cento anualmente ao longo do mesmo período, Com um desvio padrão de 16,7 por cento (incluindo dividendos).

fonte: Bloomberg.os parceiros limitados apenas investem o seu dinheiro; não estão envolvidos na gestão de fundos. A gestão é feita pelo parceiro geral.

quem é o parceiro geral (GP)?

Se um fundo é criado, então oblively, você precisa de uma pessoa para geri-lo. É feito por um Parceiro geral (GP). Todas as decisões relativas ao fundo PE são tomadas pela GP. São igualmente responsáveis pela gestão da carteira do fundo, que conterá todos os investimentos do fundo.

fonte: forentis.com

O parceiro geral é pago através de uma taxa de gestão, ou pode ser através de compensação. Uma comissão de gestão não passa de uma percentagem do montante total do capital do fundo. Esta percentagem é fixa e não flexível. Em geral, esta taxa varia entre 1% e 2% ao ano do capital subscrito.

Por exemplo, se os ativos sob gestão são 100bn, então uma taxa de gestão de 2% seria $ 2bn. Estes honorários são utilizados para fins administrativos e cobrem despesas como salários, honorários pagos a bancos de investimento, consultores, despesas de viagem, etc.

fonte: forentis.com

Como Parceiros Gerais ou GP ganham tão bem?um GP como Henry Kravis de KKR e Stephen Schwarzman de Blackstone fez um “windfall” de meio bilhão de dólares em um único ano.

a resposta é a cascata de distribuição de retorno.para além dos seus salários, os parceiros gerais também recebiam juros ou carry. É, portanto, um % dos lucros que financiam os investimentos. Por exemplo, se uma empresa é comprada por US $100 bilhões e vendida por US $300 bilhões, o lucro é de US $200 bilhões. Os juros seriam baseados nestes 200 mil milhões de dólares.

O outro nome usado para juros transportados é a taxa de desempenho. Juros ou taxa de desempenho é uma taxa cobrada com base no montante total dos lucros que foram obtidos pelo fundo. Por outras palavras, a taxa de desempenho é a parte dos lucros líquidos do fundo, que deve ser paga ao parceiro geral.

fonte: forentis.com

assim, no exemplo acima, seria ($200 bn x 20% que é $40 bilhões), e o resto vai para o investidor.por conseguinte, a Comissão de desempenho refere-se também ao parceiro geral a ser transportado pelos investidores, uma vez que estes recebem uma participação nos lucros, o que é desigual em relação ao compromisso de capital para com o fundo. Um GP só irá autorizar 1-5% do capital do fundo, mas eles podem manter 20% do lucro.

Carried Interest Example

Let’s understand this more through an example

Say a PE firm called AYZ firm raises a $900mn fund, of this $860 mn, came from Limited Partners, and the remaining $40M coming from the General Partner. Assim, o GP contribuiu com apenas 5% para o fundo.o GP, após receber fundos, investiria todo o capital nas empresas adquirentes. Alguns anos passam; eles saem de todas as suas empresas de portfólio por um total de US $2B. Os LPs recebem $ 860Mn de volta primeiro, que é devolver o capital. Restam 1 Dólar.14 B à esquerda, e está dividido em 80 / 20 entre LPs e GP. Os LPs ganham 912 milhões e o GP recebe 228 milhões, então o GP investiu 40 milhões no início, mas recuperou 200 milhões em lucros. Assim, a GP obteve um retorno de 5x neste fundo.

por vezes, os juros corridos assumem a forma de capital próprio.quando os juros corridos assumem a forma de capital próprio, os juros de um fundo serão pagos à GP como acções. Os juros assumem a forma de capital próprio, com base na entrada de capital de cada sócio limitado, sendo que uma determinada percentagem destas acções é transferida para o sócio geral. Geralmente, esta percentagem é de 20%. As acções Carry têm, na sua maioria, um período de aquisição plurianual que acompanha os investimentos efectuados.

O capital é dividido entre os quadros superiores que trabalham na empresa de capitais de investimento. Existem muitos sabores de interesse carregado, então fazer uma comparação exata de dois pacotes diferentes de transporte é muitas vezes difícil.as comissões de desempenho motivam as empresas de capitais de investimento a gerar rendimentos mais elevados. As taxas assim cobradas são tais que alinham os interesses do parceiro geral e dos seus LPs.

Qual é a taxa mínima?

muitas empresas de PE permitem a taxa de desempenho pós-obstáculo. Assim, o parceiro geral receberá o carry que é a taxa de desempenho apenas quando o fundo é capaz de obter lucros acima de uma determinada taxa de obstáculos.assim, a taxa mínima é o rendimento mínimo que deve ser obtido antes de o lucro ser partilhado de acordo com o Acordo sobre juros corridos.os fundos têm uma taxa mínima de rendibilidade, pelo que um fundo só paga uma taxa de desempenho à GP depois de ter obtido um lucro mínimo pré-acordado.

por que esta taxa de obstáculos é mantida?quando um sócio limitado investe em retribuição privada, está a correr um risco mais elevado do que o risco que teria assumido ao investir em mercados normais ou num índice de acções. O risco é mais elevado do que o risco de mercado, pelo que exigem uma taxa mínima antes de partilharem os lucros com o parceiro em geral.quando é que os fundos estão estruturados com o mínimo?alguns fundos estão estruturados com um “floor”.”Neste tipo de set up, juros carregados seriam alocados apenas quando os lucros líquidos superassem a taxa mínima. Este tipo de acordo não tem a disposição em que o GP pode recuperar mais tarde, pelo que é fortemente contraído pelos parceiros Gerais.

esta taxa de desempenho é apenas para GP?curiosamente, poucas equipes de private equity recebem todo o dinheiro em seu transporte. É assim que os parceiros reformados também têm, muitas vezes, direito à quota-parte de transporte. Esta partilha é feita à medida que a PE funds compra a participação de um sócio cessante num fundo no momento da reforma. Esta disposição mantém-se activa durante um certo período de tempo após a sua reforma. As empresas de capitais de investimento podem pagar um montante significativo de transferência em função da situação. Assim, se houver um spin-out da empresa ou propriedade de uma empresa-mãe ou se a empresa tem acionistas minoritários, então o pagamento é tão alto quanto 10-50%.o que são garantias e garra?muitos parceiros limitados exigem acordos de garantia e de “clawback”. A razão por que o fazem é para garantir que os eventuais pagamentos antecipados em excesso sejam devolvidos se os fundos não tiverem um desempenho global satisfatório.por exemplo, se os parceiros limitados esperam um retorno anual de 15%, e o fundo apenas retorna 10% ao longo de um período de tempo. Neste cenário, uma parte do transporte pago ao parceiro geral seria devolvido para cobrir a deficiência.

Carry Structures from Around the World

- In research done, it was found out that generally, Limited Partners based in the US are more, where returns are often more outsized than in other countries. Nos EUA, a carry baseia-se numa base de negócio a negócio com as disposições de garantia e reembolso em vigor.por outro lado, a Europa segue geralmente uma abordagem global de fundos. Aqui os sócios gerentes recebem sua parte dos lucros simplesmente depois que os investidores foram pagos capital e retornos em capital sacado. Por vezes, alguns investidores europeus não autorizam o carry em relação a determinadas condições do fundo, como por exemplo, 5 anos.na Austrália, o Private equity é dominado por alguns parceiros limitados que tendem a insistir em termos conservadores. É bastante semelhante ao modelo europeu. Na Austrália, os fundos que têm uma história de desempenho rentável, que também é consistente, podem negociar Termos de transporte favoráveis, ao contrário de outros.quando se trata da região Ásia-Pacífico, a maioria deles tem o mecanismo de clawback GP que exige que o GP retorne no final da vida do fundo qualquer excesso de juros que possa ter recebido como mencionado acima.os parceiros gerais são a espinha dorsal de um fundo PE. Eles são capazes de ter melhores condições & compromisso de capital quando eles entregam bons retornos ou quando os mercados estão desfrutando da corrida de Touro. Ao mesmo tempo, parceiros limitados comandam melhores condições quando os mercados são desfavoráveis ou na fase azarada, como em 2008-2009, que pós-crise financeira.

pós-2008-2009, os mecanismos dos fundos PE mudaram. De acordo com as tendências, os LPs começaram a preferir relações de GP reduzidas. Começaram a eliminar o GPs que não funciona.

assim, dado um futuro em que veríamos uma preferência significativa na concentração de GP e redução no número total de GPs financiado, espera-se que a dinâmica de potência LP/GP mude para um número selecionado de GPs “Executante” que seria capaz de comandar Taxas e termos atraentes.

- Private Equity Oportunidades de Saída na Rússia

- Private Equity na Índia

- Capital de Risco vs. Private Equity

- Private Equity Livros (deve ler)

170 Acções