não se deixe enganar pela relação recompensa de risco — não é o que você pensa.

Você pode procurar por transações com uma relação de recompensa de risco de 1:2 e permanecer um perdedor consistente (e eu vou prová-lo para você mais tarde).da mesma forma: pode procurar por transacções com uma relação risco-recompensa inferior a 1 e manter-se consistentemente rentável.porquê?

porque a relação risco-recompensa é apenas parte da equação.mas não te preocupes.

neste post, vou dar-lhe a imagem completa para que você entenda como usar a relação risco-recompensa da maneira correta.

Você vai aprender:

- o Que é a relação risco-recompensa — e a maior mentira que você já foi dito

- O segredo para encontrar o seu borda (dica: relação risco-recompensa não é suficiente)

- Como definir um stop loss adequada e definir o seu risco

- Como definir um bom destino e definir a sua recompensa

- Como analisar a sua relação risco-recompensa como um profissional

- a Sua relação risco-recompensa não lhe dar uma vantagem. Aqui está o que você deve fazer…

e depois de ler este guia, você nunca mais verá a relação risco-recompensa da mesma forma.pronto?

então vamos começar…

Qual é a razão risco-recompensa-e a maior mentira que você foi dito

a razão risco-recompensa mede quanto a sua potencial recompensa é, por cada dólar que você arrisca.

Por exemplo:

Se você tem uma relação risco-recompensa de 1:3, isso significa que você está arriscando $1 para fazer $3.

Se você tem uma relação risco-recompensa de 1: 5, isso significa que você está arriscando $1 para potencialmente fazer $5.estás a perceber.

agora, esta é a maior mentira que você já foi informado sobre a relação de recompensa de risco

“Você precisa de um mínimo de 1:2 taxa de recompensa de risco.isso é treta.porquê?

porque a relação risco-recompensa não tem significado por si só.não acreditas em mim?

Aqui está um exemplo:

digamos que você tem uma relação de recompensa de risco de 1: 2 (para cada troca que você ganha, você ganha $2).

mas, a sua taxa de vitória é de 20%.

assim, em 10 transações, você tem 8 transações perdidas e 2 vencedores.vamos fazer as contas … = $1 * 8 = -$8 Ganho Total= $2 * 2 = $4

perda líquida = – $4

por esta altura, espero que compreenda que a relação de recompensa do risco por si só é uma métrica sem sentido.

em vez disso, você deve combinar a sua relação risco-recompensa com a sua taxa de vitória para saber se você vai ganhar dinheiro a longo prazo (também conhecido como a sua expectativa).

o segredo para encontrar a sua aresta (sugestão: a razão risco-recompensa não é suficiente)

deseja saber o segredo?

aqui está…

E= x p – 1

Onde:

W significa o tamanho da sua vitória média

L significa que o tamanho de sua perda média

P significa ganhar taxa

Aqui está um exemplo:

Você fez 10 operações. 6 estavam a ganhar e 4 estavam a perder.isto significa que a sua percentagem de Vitórias é de 6/10 ou 60%.se os seus 6 vencedores lhe trouxeram um lucro de $3.000, então a sua vitória média é de $ 3.000 / 6 = $ 500.se os seus 4 perdedores foram 1.600 dólares, então a sua perda média é 1.600 dólares / 4 = 400 dólares.a seguir, aplique estes valores à fórmula de expectativa:

E= x 0.6 – 1 = 0.35 ou 35%.

neste exemplo, a expectativa de sua estratégia de negociação é de 35% (uma expectativa positiva).isto significa que a sua estratégia de negociação irá devolver 35 cêntimos por cada dólar negociado a longo prazo.

então aqui está a verdade:

não existe tal coisa como… “um mínimo de 1 para 2 taxa de recompensa de risco”.

porque você pode ter uma taxa de recompensa de risco de 1 a 0.5, mas se a sua taxa de vitória é alta o suficiente … você ainda será rentável a longo prazo.

So…

a métrica mais importante na sua negociação não é a sua taxa de recompensa de risco ou de vitória.é a tua expectativa.

como definir uma perda de parada adequada e definir o seu risco

Agora, você não quer colocar uma perda de parada em um nível arbitrário (como 100, 200, ou 300 pips).não faz sentido.

em vez disso, você Quer inclinar-se contra a estrutura dos mercados que agem como uma “barreira” que impede o preço de bater suas paradas.algumas destas estruturas de mercado podem ser: Suporte e resistência. Trendlines Média Móvel.:

em seguida, você deve ter a posição correta dimensionando para que você não perca um grande pedaço de capital quando você for parado.

Aqui está a fórmula para fazê-lo:

Posição tamanho = Valor que você está arriscando / (stop loss * valor por pip)

Vamos dizer…

o Seu risco é de r $100 por comércio

o Seu stop loss é de 200 pips

o Seu valor por um pip é de r $10 (esse número varia de acordo com a moeda do comércio)

Plug and play os números na fórmula e do…

100 / (200 * 10) = 0.05 lotes

isto significa que se o seu risco é de 100 dólares por transacção e a sua perda de paragem é de 200 pips, então terá de trocar 0,05 lotes.se quiser aprender mais, leia o Guia Completo da Gestão de Risco Forex.esta é uma das questões mais comuns que recebo dos comerciantes: ei Rayner, como é que eu estabeleço o meu lucro-alvo?”

bem, existem algumas maneiras de fazê — lo …

mas geralmente, você quer definir um alvo em um nível onde há uma boa chance do mercado pode reverter-o que significa que você espera que a pressão oposta para entrar.

Aqui são 3 áreas possíveis para definir o seu destino de lucros:

- Suporte e Resistência

- Fibonacci

- padrão Gráfico de conclusão

Deixe-me explicar…

de Suporte e Resistência

Aqui está uma rápida definição de Suporte e de Resistência…

Suporte – Uma área onde o potencial de compra de pressão pode entrar.Resistência-uma área em que pode entrar uma potencial pressão de venda.isto significa … se estiver numa posição longa, pode considerar a hipótese de obter lucros na resistência.

Se você está em uma posição curta, então você pode considerar ter lucros no suporte.esta técnica é útil se o mercado estiver numa gama ou numa tendência fraca.

um exemplo:

pro tip:

não vise os altos/baixos absolutos para o seu alvo, uma vez que o mercado pode não atingir esses níveis e, em seguida, inverter.então, seja mais conservador com os seus lucros alvo e saia alguns pips “mais cedo”.

extensão Fibonacci

uma extensão Fibonacci permite-lhe projectar a extensão da corrente swing (na extensão 127, 132 e 162).esta técnica é útil para uma tendência saudável ou fraca em que o preço tende a negociar para além da oscilação anterior alta antes de se retrair mais baixa (numa tendência ascendente).não será ótimo se você puder “prever” até que ponto o preço vai — e sair do seu comércio antes que o preço se retrace?

é quando a extensão Fibonacci entra em jogo.

veja como usá-lo…

- Identificar uma tendência de mercado

- Desenhar com a extensão de Fibonacci ferramenta de balanço de alta para balançar para baixo

- Definir o seu destino de lucros no 127, 138, ou 162 extensão (dependendo de como conservador ou agressivo são)

E vice-versa para uma tendência de alta.

Aqui está um exemplo:

a ferramenta de extensão Fibonacci do TradingView não vem com 127 e 138 níveis.

assim, você deve ajustar as configurações para obter esses níveis.

Aqui está como será a configuração:

conclusão do padrão gráfico

Este é o princípio clássico da cartografia, onde o mercado tende a encontrar exaustão quando um padrão gráfico completa.como você define completa?”

Well, if the price moves an equal distance from the chart pattern, it is considered complete.

um exemplo:

faz sentido?bom.

porque na próxima seção, você vai aprender a analisar o seu risco para recompensar como um profissional.

vamos continuar…

como analisar a sua taxa de recompensa de risco como um pro

assim… você aprendeu como definir uma perda de parada adequada e lucro alvo.agora é fácil calcular a sua potencial taxa de recompensa de risco.

Aqui são 3 etapas simples para fazer isso:

- Descobrir a distância de seu ponto de stop loss

- Descobrir a distância de seu alvo lucro

- Distância do alvo lucro/distância do stop loss

Um exemplo:

Vamos supor que seu stop loss é de 100 pips e alvo de lucro é de 200 pips.

Aplicar a fórmula e obter…

200/100 = 2

Isto significa que você tem um potencial de risco de recompensa proporção de 1:2

Como usar TradingView para calcular o seu risco de recompensa relação facilmente

Agora, se você usar TradingView, então torna-se fácil calcular o seu risco de recompensa relação em cada comércio.

Aqui está o que você precisa fazer:

- selecione a ferramenta de recompensa de risco na barra de ferramentas esquerda

- identifique a sua entrada, a perda de parada e o lucro alvo

e irá dizer-lhe o seu potencial risco de recompensa no comércio.um exemplo:

também…

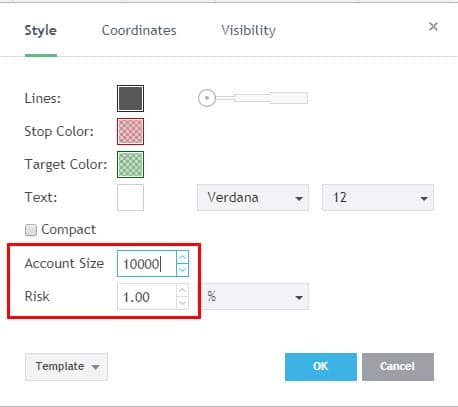

a ferramenta da relação de risco diz-lhe qual o tamanho da sua posição deve ser dado o tamanho da sua conta e o seu risco por transacção. Aqui está como…

duplo-click na ferramenta da relação risco/recompensa do gráfico, e você pode alterar a configuração …

cool stuff, certo?

a sua taxa de recompensa de risco não lhe dá uma vantagem. Aqui está o que você precisa fazer…

Agora, lembre-se desta coisa.

Sua taxa de recompensa de risco é uma métrica sem significado por si só.

Você deve combinar a sua relação de recompensa de risco com a sua taxa de vitória para quantificar a sua vantagem.

E a forma de o fazer é executar as suas transações de forma consistente e obter um tamanho de amostra suficiente grande (de pelo menos 100).pode estar a perguntar-se:”mas e se depois de 100 transacções, eu continuar a perder dinheiro?”não desanimes.não é o fim da sua carreira comercial.na verdade, deve estar à frente de 90% dos comerciantes, pois sabe claramente o que não está a funcionar.

Agora…

Se a sua estratégia de negociação é perder dinheiro, aqui estão quatro coisas que você pode fazer para corrigi-lo…

- Comércio com a tendência

- Definir um stop loss adequada

- A “auto-estrada” técnica

- Comércio a mais suculenta níveis

Aqui está como fazê-lo…

Como o comércio com a tendência e melhorar a sua taxa de vencedor

É um acéfalo que a negociação com a tendência vai aumentar as chances de seu trabalho de comércio para fora.se o preço for superior à média móvel de 200 períodos, procure por configurações longas se o preço for inferior à média móvel de 200 períodos, procure por configurações curtas.e se tiver dúvidas, fique de fora.

como definir uma perda de paragem adequada para que não seja interrompido desnecessariamente

Aqui está a coisa:

Você não quer ser um sovina e definir uma perda de paragem apertada… esperando que possa escapar com isso.não funciona assim.se a sua perda de paragem for demasiado apertada, a sua profissão não tem espaço suficiente para respirar. E você provavelmente será impedido de sair do “ruído” do mercado — apesar de sua análise estar correta.então, como você deve colocar a sua perda de parada?

bem, deve ser em um nível onde irá invalidar a sua configuração de negociação.

isto significa:

Se você está negociando padrões de gráficos, então a sua perda de parada deve estar em um nível onde o seu padrão de gráfico fica “destruído”.

Se estiver a negociar suporte e resistência( SR), então a sua perda de paragem deve estar a um nível em que, se o preço chegar, a sua SR está quebrada.

Vamos passar…

A rodovia técnica que melhora o seu risco de recompensa

Aqui está o negócio:

Quando você entrar em um comércio, você quer ter pouco “obstáculos” para que o preço pode mover-se suavemente de um ponto a até Um ponto B.

Mas a pergunta é:

Como encontrar oportunidades de negociação?Deixa-me apresentar-te a técnica da auto-estrada porque isto é como conduzir numa auto-estrada onde tens pouco ou nenhum trânsito no teu caminho.Antes de entrar numa longa comercialização, certifique-se de que o mercado tem espaço para mover pelo menos 1:1 Relação de recompensa de risco antes de se aproximar do primeiro balanço alto (e vice-versa por curto).porquê?

porque você tem uma boa chance de obter uma relação de recompensa de risco 1:1 em seu comércio, uma vez que não há “obstáculos” nas proximidades (até o primeiro balanço alto).

Agora…

Se você quiser melhorar ainda mais o seu risco de recompensa, em seguida, procure por configurações de negociação com um potencial 1:2 ou 1:3 Relação de recompensa de risco antes do primeiro balanço alto.

no entanto, isto reduz as suas oportunidades de negociação, uma vez que é Mais Selectivo com as suas configurações de negociação. Assim, você vai precisar encontrar um equilíbrio para ele.”o que quero dizer com “juiciest”?”

bem, você quer negociar os níveis de apoio e resistência que são os mais óbvios para você.porquê?

porque estes são níveis que atraem a maior quantidade de fluxos de ordem-o que pode resultar em risco favorável para a relação de recompensa em suas transações.veja aqui como encontrar os níveis mais prementes: reduza o gráfico do seu período de negociação. marque os níveis mais óbvios.:

Pro sugestão:

Um nível é mais significativa se houver um preço forte rejeição.

isto significa que o preço gasto apenas um curto período de tempo a um nível antes de se afastar (e parece um pico).

conclusão

assim, neste post, você aprendeu:

- A maior mentira que você já foi dito sobre o risco de recompensa rácio

- Como combinar o seu risco de recompensa proporção e taxa de vitória para encontrar a sua borda em mercados

- Como definir um stop loss adequada e definir o seu risco

- Como definir um bom destino e definir a sua recompensa

- Como analisar a sua relação risco / recompensa como um profissional

- 4 dicas práticas que podem transformar sua estratégia perdedora em um vencedor

Agora aqui está o que eu gostaria de saber…

“Como você usa o risco de recompensa relação em seu comércio?