Wat is korte-termijnbeleggingen op de balans?

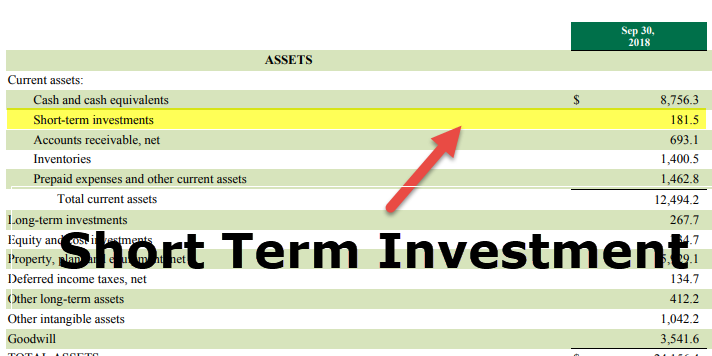

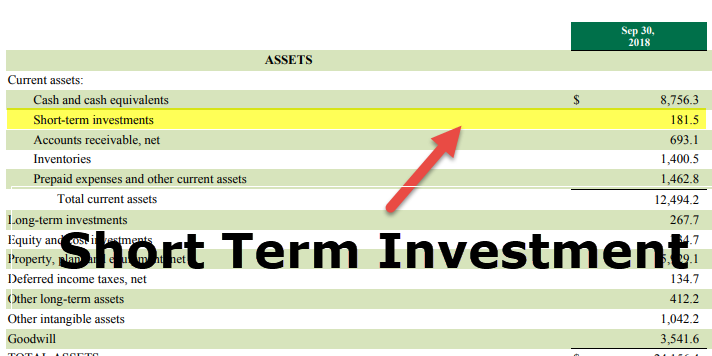

kortlopende beleggingen, ook wel verhandelbare waardepapieren genoemd, zijn financiële instrumenten (beleggingen in schuldbewijzen of aandelen) die gemakkelijk in contanten kunnen worden omgezet in de komende drie tot twaalf maanden en op de balans als vlottende activa worden geclassificeerd. De meeste bedrijven kiezen voor dergelijke beleggingen op de balans en parkeren overtollige liquide middelen in dergelijke beleggingen vanwege liquiditeit en solvabiliteit.

Het heeft twee belangrijke vereisten: ten eerste moeten ze gemakkelijk in contanten kunnen worden omgezet en moet de tweede investeerder bereid zijn om het binnen een jaar te verkopen.

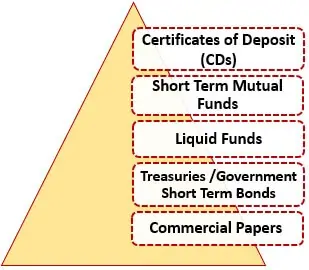

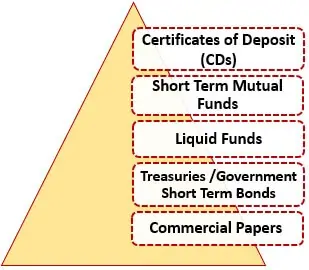

Top 5 korte-Termijnbeleggingsopties

Cash is een instrument met nul rente. We zullen hier korte termijn beleggingsopties bespreken die een beter rendement hebben met bijna geen risico.

De volgende zijn top short term investment options:

#1 – depositocertificaten (CDs)

depositocertificaten zijn beschikbaar van drie maanden tot zeven jaar. Langer de looptijd langer is de rente. Korter de looptijd minder is de rente. Een certificaat van deposito ‘ s kan worden gemaakt van de bank. Een certificaat van storting is een van de veiligste beleggingen of besparingen.

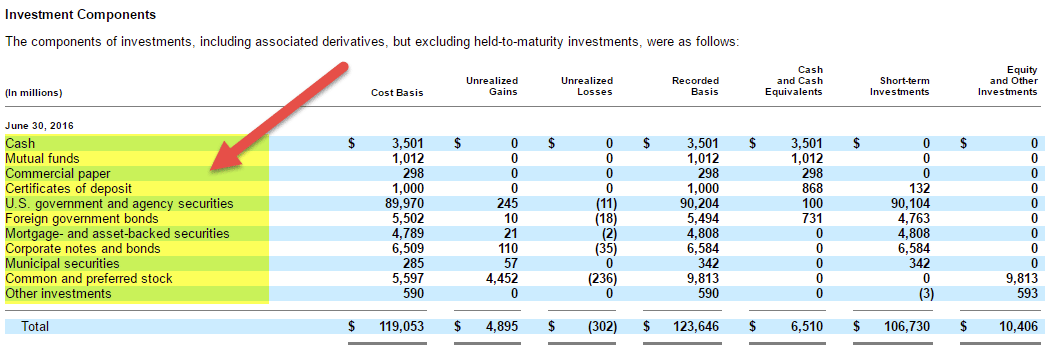

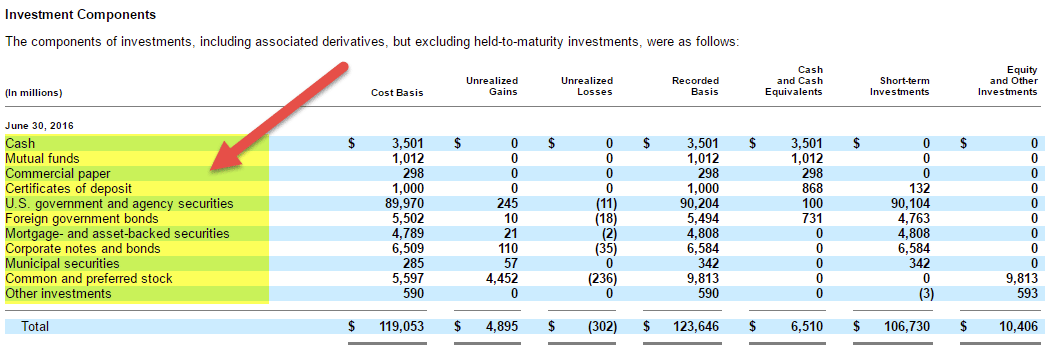

#2 – kortlopende beleggingsfondsen

het beleggingsfonds wordt beheerd door trustee beleggingsfondsen en kan op korte of lange termijn worden aangehouden. Voor de korte termijn moet het fonds goed worden geselecteerd. Het rendement van de beleggingsfondsen hangt af van de prestaties van de fondsbeheerder en de belegger heeft er geen zeggenschap over. Het geselecteerde fonds moet een open-end fonds zijn, zodat de belegger zijn rechten van deelneming op de open markt kan verkopen wanneer hij dat wenst. Als het fonds van dichtbij eindigt, wordt de einddatum en de openingsdatum bepaald door de beleggingsfondsmaatschappij. Om het simpel te houden, beleggingsfondsen investeren geld van beleggers in zijn naam in de schuld-of aandelenmarkt.

4.9 (1.067 ratings) 250+ cursussen | 40+ projecten | 1000+ uren | Full Lifetime Access | certificaat van voltooiing

#3 – liquide fondsen

Dit zijn onderlinge fondsen die beleggen in overheidspapier en depositocertificaat met een korte looptijd van 4 tot 91 dagen. In eenvoudige taal kunnen liquide fondsen alleen beleggen in effecten met een looptijd tot 91 dagen. Het is gemakkelijk om dergelijke liquide middelen in te voeren en te verlaten. Ze hebben een hoge liquiditeitswaarde, en ze zijn zeer veilig en tenure is voor een zeer korte duur. Het rendement op liquide middelen varieert van 4% tot 10 % , wat betekent dat ze een gematigd rendement bieden, afhankelijk van de beleggingsportefeuille.

Dit is een van de veelgebruikte kortetermijnbeleggingsopties en een alternatief voor parkeergeld om noodfondsen te bouwen. Echter, sommige risico ‘ s zijn altijd verbonden, terwijl het investeren in elk type beleggingsfonds. Door het analyseren van trends uit het verleden, kan men zeggen liquide fondsen genereren hogere opbrengsten dan vaste deposito ‘ s. Ook sparen rekening rendement zijn minder dan liquide middelen. Beleggen in liquide middelen geeft je eerlijke kansen op het verdienen van hogere rendementen in vergelijking met een normale spaarrekening of vaste deposito ‘ s.

#4-Treasuries / overheid kortlopende obligaties

voor kortlopende behoeften van de overheid, geeft de overheid schatkisten uit. Dat kan men kiezen voor investeringen op korte termijn. Deze worden gedekt door overheidsobligaties en zijn veilig om te beleggen. Het heeft iets hogere vaardigheden nodig als het kopen en verkopen van effecten om een basiskennis van de beleggingen nodig te hebben. Schatkisten kunnen worden uitgegeven door de centrale overheid, deelstaatoverheid, of lokale gemeentelijke instantie.

#5 – Commercial Papers

net als de overheid hebben ook particuliere ondernemingen geld nodig voor de korte termijn. Ook particuliere bedrijven geven documenten uit voor de korte termijn. De rente op commercial papers ligt iets hoger dan de staatsobligaties. Commercial papers zijn gemakkelijk te beleggen, en praktisch is het een van de zeldzaamste gelegenheden waar het bedrijf in een periode van 91 dagen in gebreke is gebleven, zodat het een minder riskante investering wordt.

conclusie

kortetermijnbeleggingen leveren altijd een beter rendement op dan kasmiddelen, die een rente van nul % verdienen. Ondanks de voordelen lopen kortetermijninvesteringen nog steeds het risico op inflatie, wanbetaling en lager rendement.

Aanbevolen artikelen

Dit is een leidraad geweest voor wat kortetermijnbeleggingen op de balans zijn. Hier hebben we de top 5 kortlopende beleggingsopties besproken, waaronder depositocertificaat, beleggingsfondsen, Commercial Paper, schatkistobligaties, enz. U kunt meer te weten komen over onze artikelen hieronder over accounting –

- Balance Sheet ratio ’s Analysis / Types

- stap om de balans van een bedrijf te lezen

- lijst van liquide activa

- vermogenswinst