verschillen tussen Current Ratio vs Quick Ratio

Current Ratio meet de liquiditeit van de organisatie om te bepalen dat de middelen van de onderneming voldoende zijn om aan kortlopende verplichtingen te voldoen en vergelijkt ook de vlottende verplichtingen met vlottende activa van de onderneming; terwijl Quick Ratio een soort liquide ratio is die het contante en contante equivalent of de snelle activa vergelijkt met de kortlopende verplichtingen

uitgelegd

als belegger, moet u kijken naar de huidige verhouding van het bedrijf als u een snel overzicht wilt van hoe het Financieel met een bedrijf gaat. De huidige ratio houdt in dat een onderneming in staat is kortlopende verplichtingen af te lossen met haar kortlopende activa. Meestal, wanneer de schuldeisers zijn op zoek naar een bedrijf, ze op zoek naar een hogere huidige verhouding; omdat een hogere huidige ratio ervoor zal zorgen dat ze gemakkelijk worden terugbetaald, en de zekerheid van betaling zou toenemen.

dus waar gaat het om? We kijken gewoon naar de balans van de onderneming en selecteren vervolgens de vlottende activa en delen de vlottende activa door de vlottende verplichtingen van de onderneming gedurende dezelfde periode.

als we alles krijgen wat we als beleggers moeten weten uit de huidige ratio, waarom zouden we dan kijken naar een snelle ratio? Hier is het addertje.

De quick ratio helpt beleggers om tot op de bodem van de zaak te komen en te ontdekken of het bedrijf in staat is om zijn huidige verplichtingen af te betalen. Er is maar één ding dat anders is in de snelle verhouding dan de huidige verhouding. Bij het berekenen van de quick ratio houden we rekening met alle vlottende activa behalve voorraden. Veel financiële analisten vinden dat de inventaris kost veel tijd om zich om te zetten in geld om schulden af te betalen. In sommige gevallen sluiten we ook vooruitbetaalde kosten uit om tot de snelle verhouding te komen. Zo is de quick ratio een beter uitgangspunt om te begrijpen of het bedrijf de mogelijkheid heeft om zijn verplichtingen op korte termijn af te betalen. De snelle verhouding wordt ook wel de zuurtestverhouding genoemd.

zoals we eerder zagen had Toll Brothers een huidige verhouding van 4,6 x. Dit doet ons geloven dat ze in de beste positie zijn om aan hun huidige verplichtingen te voldoen. Bij het berekenen van de Quick ratio merken we echter op dat het slechts 0,36 x is. dit is te wijten aan het hoge niveau van de voorraad in de balans, zoals hieronder te zien is.

bron: Toll Brothers SEC Deponings

huidige verhouding vs.snelle verhouding – formule

huidige verhouding formule

laten we eerst de formule van de huidige verhouding bekijken.

huidige verhouding = vlottende activa / kortlopende passiva

zoals u kunt zien, is de huidige verhouding eenvoudig. Ga gewoon naar de balans van het bedrijf en selecteer “vlottende activa” en deel de som door “vlottende verplichtingen”, en je krijgt de verhouding te weten.

maar wat nemen we op in de vlottende activa?

vlottende activa: onder vlottende activa omvat de onderneming kasmiddelen, waaronder vreemde valuta, kortetermijnbeleggingen, vorderingen op rekeningen, voorraden, vooruitbetaalde kosten, enz.

kortlopende verplichtingen: kortlopende verplichtingen zijn verplichtingen die in de komende 12 maanden of minder verschuldigd zijn. Onder de kortlopende verplichtingen zouden de bedrijven onder meer crediteuren, te betalen verkoopbelastingen, te betalen inkomstenbelastingen, te betalen rente, rekening-courantkredieten, te betalen loonbelastingen, vooraf te betalen klantendeposito ‘ s, opgebouwde kosten, kortlopende leningen, lopende looptijden van langlopende schulden, enz.

laten we nu eens kijken naar de snelle verhouding. We kijken naar de snelle verhouding op twee manieren.

Quick Ratio Formule # 1

Quick Ratio = (Cash & kasequivalenten + kortlopende beleggingen + vorderingen op rekeningen) / kortlopende passiva

hier, als u merkt, wordt alles onder vlottende activa behalve voorraden genomen.

laten we eens kijken naar wat we in contanten opnemen & kasequivalenten, kortlopende beleggingen en kortlopende vorderingen.

kasmiddelen & kasequivalenten: Onder contanten omvatten de firma ‘ s Munten & papiergeld, niet-gestorte ontvangsten, betaalrekeningen en postwissel. En onder cash equivalent houden de organisaties rekening met geldmarktbeleggingsfondsen, schatkistpapier, preferente aandelen met een looptijd van 90 dagen of minder, bankcertificaten van deposito ‘ s en commercial paper.

kortetermijnbeleggingen: deze beleggingen zijn de kortetermijnbeleggingen die gemakkelijk binnen een korte periode, meestal binnen 90 dagen of minder, kunnen worden geliquideerd.

4.9 (1,067 beoordelingen) 250+ Cursussen | 40+ Projecten | 1000+ Uur | Levenslange Toegang | Certificaat van Voltooiing

van de Vorderingen: De som geld die is nog te ontvangen van de debiteuren van de vennootschap is genaamd debiteuren; inclusief debiteuren wordt bekritiseerd door een aantal van de analisten, omdat er minder zekerheid in de liquidatie van debiteuren!

Quick Ratio Formule # 2

laten we eens kijken naar de tweede manier van het berekenen van de quick ratio (acid test ratio) –

Quick Ratio = (totale vlottende activa – inventaris – vooruitbetaalde kosten) / kortlopende passiva

In dit geval kunt u de hele vlottende activa van de balans van het bedrijf nemen en vervolgens eenvoudig de voorraden en vooruitbetaalde kosten aftrekken. Deel dan het cijfer door de huidige verplichtingen om de quick of acid test ratio te krijgen.

huidige verhouding vs. snelle verhouding-interpretatie

eerst zullen we de huidige verhouding interpreteren en dan de snelle verhouding.

- wanneer crediteuren naar de huidige ratio kijken, is dat meestal omdat zij de zekerheid van terugbetaling willen waarborgen.

- als een onderneming minder dan 1 als huidige verhouding heeft, kunnen de schuldeisers begrijpen dat de onderneming niet gemakkelijk in staat zal zijn om hun kortetermijnverplichtingen af te lossen.

- en als de huidige verhouding van de onderneming meer dan 1 bedraagt, zijn zij beter in staat om hun vlottende activa te liquideren om de kortlopende verplichtingen af te lossen.

- maar wat als de huidige verhouding van een bedrijf te hoger is? Bijvoorbeeld, laten we zeggen dat bedrijf A heeft een huidige verhouding van 5 in een bepaald jaar, wat zou de mogelijke interpretatie? Er zijn eigenlijk twee manieren om ernaar te kijken. Ten eerste doen ze het uitzonderlijk goed, zodat ze hun vlottende activa zo goed kunnen liquideren en schulden sneller kunnen afbetalen. Ten tweede is de onderneming niet in staat om haar activa goed te gebruiken, en dus zijn de vlottende activa veel meer dan de vlottende verplichtingen van de onderneming.

laten we nu eens kijken naar een snelle verhouding.veel financiële analisten geloven dat een snelle ratio een veel betere manier is om de financiële zaken van een bedrijf te begrijpen dan de huidige ratio. Hun argument

huidige verhouding vs. Quick Ratio-Basic Example

We zullen twee voorbeelden bespreken waarmee we de huidige ratio en quick ratio zullen proberen te begrijpen.

laten we eens kijken.

huidige verhouding vs. Quick Ratio Example # 1

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

Bereken” Current Ratio “en” Quick Ratio.”

laten we eerst beginnen met de huidige verhouding.

Here’s what we will include in current assets –

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Total Current Assets | 12500 | 14500 |

We will look at current liabilities now –

| X (in US $) | Y (in US $) | |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

| Total Current Liabilities | 20000 | 18000 |

nu kunnen we eenvoudig de huidige verhouding berekenen.

The current ratio of X & Y would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (A) | 12500 | 14500 |

| Total Current Liabilities (B) | 20000 | 18000 |

| Current Ratio (A / B) | 0.63 | 0.81 |

uit het bovenstaande kan gemakkelijk worden gezegd dat zowel X & y moeten hun huidige verhouding verbeteren om hun verplichtingen op korte termijn te kunnen aflossen.

laten we nu eens kijken naar de snelle verhouding.

voor het berekenen van de snelle verhouding, hoeven we alleen “voorraden” uit te sluiten omdat er geen “vooruitbetaalde uitgaven” worden gegeven.

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Total Current Assets

(Except “Inventories”) |

12000 | 8500 |

Now the quick ratio would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (M) | 12000 | 8500 |

| Totaal van de Kortlopende Verplichtingen (N) | 20000 | 18000 |

| Current Ratio (M / N) | 0.60 | 0.47 |

Eén ding is duidelijk te merken. Voor X is er niet veel verschil in de snelle verhouding vanwege het uitsluiten van voorraden. Maar in het geval van Y is er een enorm verschil. Dat betekent dat voorraden De ratio kunnen opblazen en schuldeisers meer hoop kunnen geven om betaald te worden.

Current Ratio vs. Quick Ratio Voorbeeld # 2

Paul is een paar jaar geleden een kledingwinkel gestart. Paul wil zijn bedrijf uitbreiden en heeft daarvoor een lening van de bank nodig. Bank vraagt om een balans om de snelle verhouding van Paul ‘ s kledingwinkel te begrijpen. Hieronder volgen de details –

Cash: US $15.000

debiteuren: us $3.000

inventaris: us $4.000

aandeleninvesteringen: us $4.000

vooruitbetaalde belastingen: us $1500

kortlopende schulden: US $20.000

Bereken “Quick Ratio” namens de bank.

omdat we weten dat “inventaris” en “prepaid belastingen” niet in de quick ratio zouden worden opgenomen, krijgen we de huidige activa als volgt.

(kasmiddelen + debiteuren + aandelenbeleggingen) = US $(15,000 + 3,000 + 4,000) = 22.000 dollar.

en de kortlopende verplichtingen worden vermeld, d.w.z. US $ 20.000.

dan zou de snelle verhouding = 22.000 / 20.000 = 1,1 zijn.

een snelle ratio van meer dan 1 is goed genoeg voor de bank om te beginnen. Nu zal de bank kijken naar meer ratio ‘ s om na te denken over het al dan niet uitlenen van lening aan Paul voor het uitbreiden van zijn bedrijf.

Colgate-Bereken de huidige verhouding en de snelle verhouding

in dit voorbeeld bekijken we hoe we de huidige verhouding en de snelle Verhouding van Colgate kunnen berekenen. Als u toegang wilt krijgen tot het Excel-blad voor de berekening, dan kunt u hier hetzelfde downloaden-Ratio-analyse in Excel

Colgate ‘ s huidige Ratio

hieronder vindt u de momentopname van de balans van Colgate voor de jaren 2010 – 2013.

Current Ratio is eenvoudig te berekenen = vlottende activa van Colgate gedeeld door de huidige passiva van Colgate.

bijvoorbeeld, in 2011 bedroegen de vlottende activa $ 4.402 miljoen, en de vlottende passiva $3.716 miljoen.

Colgate Current Ratio (2011) = 4,402/3,716 = 1,18 x

evenzo kunnen we de current ratio voor alle andere jaren berekenen.

de volgende waarnemingen kunnen worden gedaan met betrekking tot de Colgate –Stroomratio ‘ S –

- de huidige ratio steeg van 1,00 x in 2010 tot 1,22 x in het jaar 2012.

- Colgate ‘ s current ratio is gestegen als gevolg van een toename van kasmiddelen en kasequivalenten en andere activa van 2010 tot 2012. Daarnaast zagen we dat de huidige verplichtingen min of meer stagneerden op ongeveer $3.700 miljoen voor deze drie jaar.

- de huidige ratio daalde naar 1,08 x in 2013 als gevolg van een stijging van de lopende verplichtingen als gevolg van het huidige gedeelte van de langlopende schuld naar $895 miljoen.

Colgate ‘ s Quick Ratio

nu we de huidige Ratio hebben berekend, berekenen we de Quick Ratio van Colgate. De quick ratio houdt alleen rekening met vorderingen en kasmiddelen en kasequivalenten in de teller.

de quick Ratio van Colgate is relatief gezond (tussen 0,56 x – 0,73 x). Uit deze zuurtest blijkt dat de onderneming in staat is kortlopende schulden af te lossen met behulp van vorderingen en kasmiddelen & kasequivalenten. We merken op dat Colgate een redelijk niveau van contanten en vorderingen heeft om een aanzienlijk deel van de lopende verplichtingen te betalen.

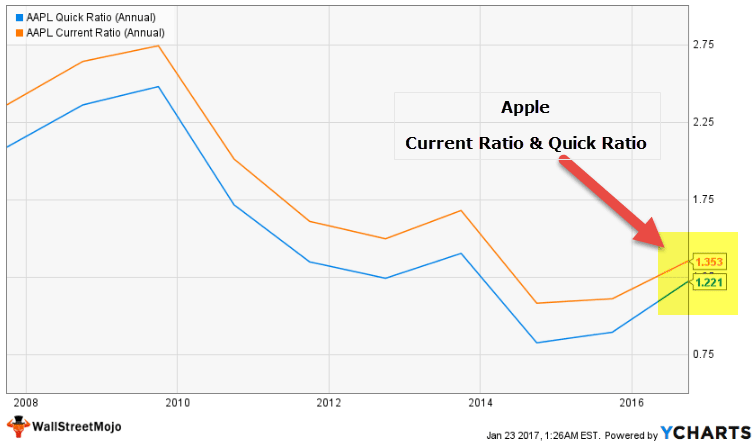

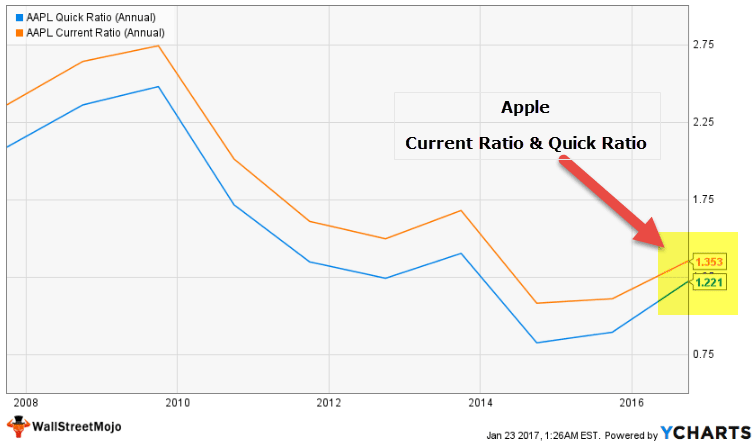

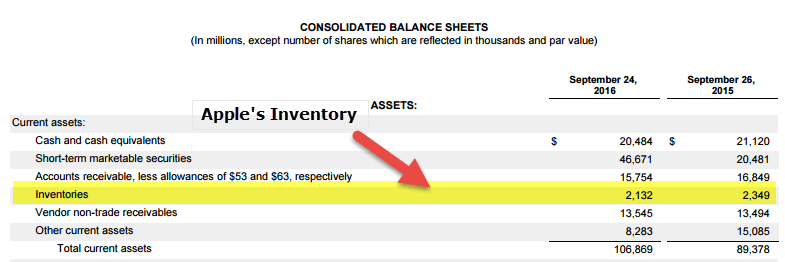

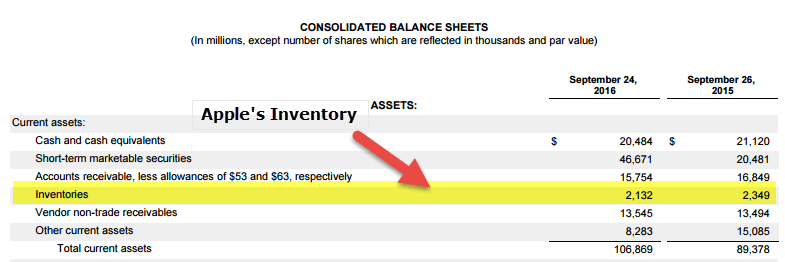

de huidige verhouding van Apple en de snelle verhouding

nu we de berekening van de huidige verhouding en de snelle verhouding kennen, laten we de twee voor Apple (productbedrijf) vergelijken. De onderstaande grafiek toont de huidige verhouding en snelle Verhouding van Apple voor de afgelopen 10 jaar.

bron: ycharts

we merken het volgende op uit de bovenstaande grafiek –

- De huidige verhouding van Apple is momenteel 1,35 x, terwijl de snelle verhouding 1,22 x is. deze twee verhoudingen liggen zeer dicht bij elkaar.

- Er is niet veel verschil tussen deze twee verhoudingen. We merken op dat ze historisch gezien zeer dicht bij elkaar zijn gebleven.

- de belangrijkste reden hiervoor is dat Apple het grootste deel van zijn vlottende activa heeft als kasmiddelen & kasequivalenten, verhandelbare waardepapieren en kortlopende vorderingen.

- de inventaris als percentage van de vlottende activa is niet significant (minder dan 2%), zoals blijkt uit onderstaande balans.

bron: Apple SEC-bestanden

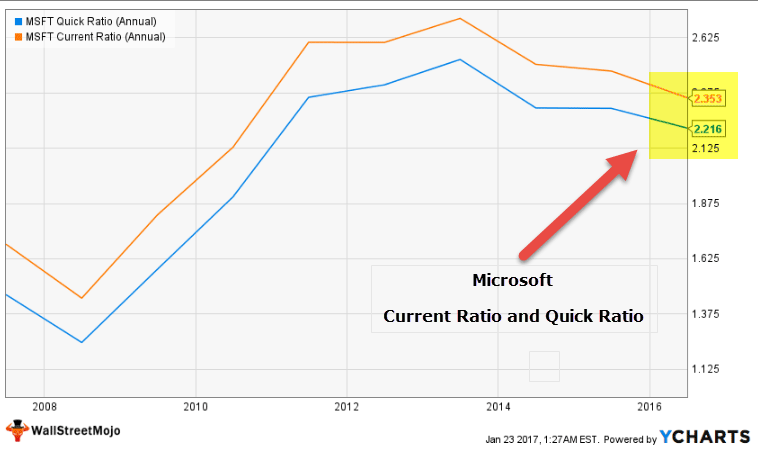

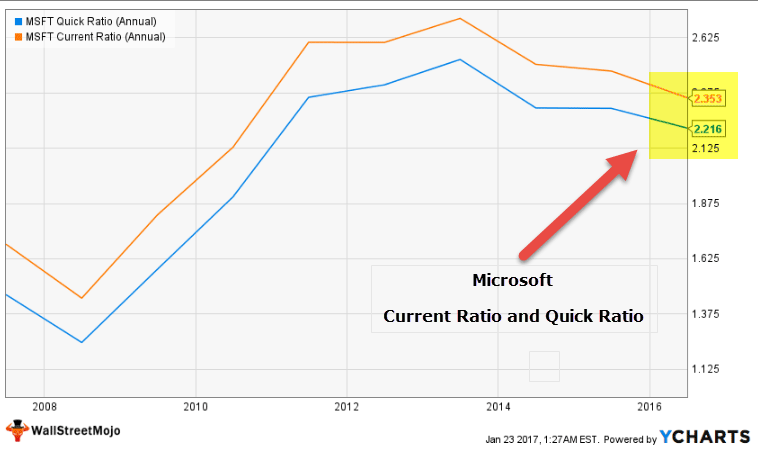

Microsoft ‘ s Current Ratio en Quick Ratio

nu we de vergelijking van Apple hebben gezien, is het gemakkelijk om te raden hoe de grafiek van Microsoft Current Ratio vs.Quick Ratio eruit zal zien.

de onderstaande grafiek toont Microsoft ‘ s Quick and Current ratio voor de afgelopen 10 jaar.

bron: ycharts

we merken het volgende op –

- De Current Ratio is momenteel 2,35 x, terwijl de quick ratio 2,21 x is.

- dit is weer een smal bereik, net als Apple.

- de belangrijkste reden hiervoor is dat de inventaris een minuscuul deel uitmaakt van de totale vlottende activa.

- vlottende activa bestaan voornamelijk uit kasmiddelen en kasequivalenten, kortlopende beleggingen en kortlopende vorderingen.

Bron: Microsoft SEC – bestanden

Software Application Sector-Current Ratio vs Quick Ratio voorbeelden

laten we nu kijken naar sectorspecifieke Current Ratio en Quick Ratio vergelijkingen. We merken op dat Sofware applicaties bedrijven hebben een zeer smalle waaier van de huidige verhouding en snelle ratio ‘ s.

Hieronder is een lijst van de top Software bedrijven –

bron: ycharts

- SAP heeft een current ratio van 1,24 x, terwijl de quick ratio is 1,18 x.

- Ook Adobe Systems heeft een current ratio van 2.08 vs. een quick ratio van 1.99 x.

- Software-bedrijven zijn niet afhankelijk van de voorraad, en daarmee de bijdrage aan de activa is aanzienlijk minder.

- uit bovenstaande tabel blijkt dat (voorraden + vooruitbetaalde) / vlottende activa mager zijn.

staalsector – huidige verhouding vs. snelle verhouding voorbeelden

In tegenstelling tot softwarebedrijven zijn staalbedrijven kapitaalintensieve sector en zijn ze sterk afhankelijk van voorraden.

Hieronder is een lijst van top staalbedrijven –

bron: ycharts

- we merken op dat Arcelor Mittal-huidige verhouding 1 is.24x, terwijl de snelle verhouding 0,42

- voor ThyssenKrupp, de huidige verhouding is op 1,13 Versus snelle verhouding van 0,59

- we merken op dat het bereik (huidige verhouding – snelle verhouding) is relatief breed hier.

- Dit komt omdat voorraden en vooruitbetaalde activa voor dergelijke bedrijven een aanzienlijk percentage van de vlottende activa vertegenwoordigen (zoals hierboven is aangetoond, is de bijdrage in deze bedrijven meer dan 30%)

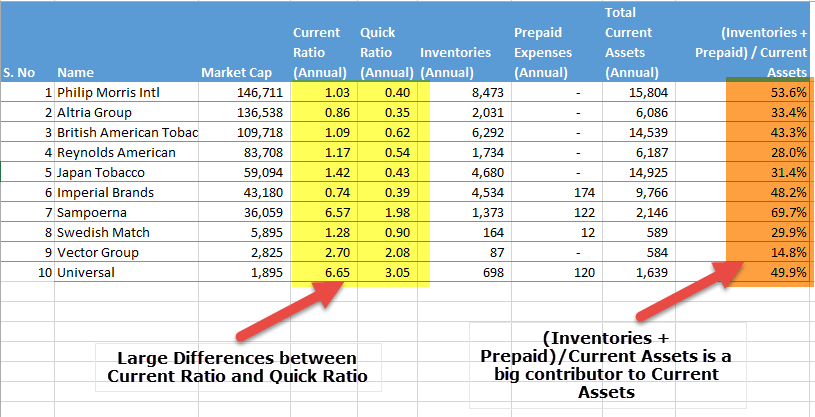

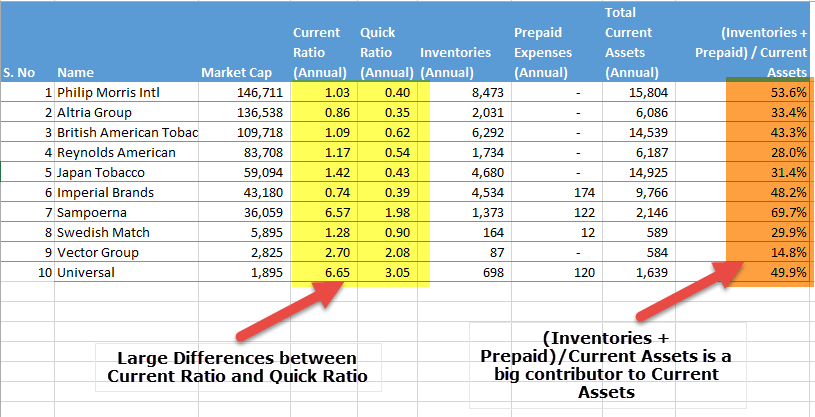

tabakssector – Current Ratio vs Quick Ratio voorbeelden

een ander voorbeeld dat we hier zien is de tabakssector. We merken op dat dit een vrij kapitaalintensieve sector is en sterk afhankelijk is van de opslag van grondstoffen, WIP en voorraden afgewerkte goederen. Daarom vertoont de tabakssector ook een groot verschil tussen de huidige verhouding en de snelle verhouding.

Hieronder is de tabel met deze verschillen en de bijdrage van voorraad en vooruitbetaalde kosten aan vlottende activa.

bron: ycharts

Current Ratio vs. Quick Ratio-limits

laten we de nadelen van beide ratio ‘ s bespreken.

Hier zijn de nadelen van de huidige ratio –

- allereerst zou de enige huidige ratio een belegger geen duidelijk beeld geven van de liquiditeitspositie van een onderneming. De investeerder moet kijken naar andere ratio ‘ s zoals quick ratio en cash ratio ook.

- de lopende ratio omvat voorraden en andere vlottende activa, waardoor het cijfer kan stijgen. De huidige ratio geeft dus niet altijd het juiste idee over de liquiditeit van een bedrijf.

- indien de verkoop voor een bepaalde onderneming of bedrijfstak afhankelijk is van het seizoen, kan de verhouding tussen de verkoop en de verkoop in de loop van het jaar variëren.

- de wijze waarop de inventaris wordt gewaardeerd, zal van invloed zijn op de huidige verhouding, aangezien de inventaris in de berekening wordt meegenomen.

De quick ratio is een betere manier om naar de liquiditeit van het bedrijf te kijken. Maar het heeft nog steeds enkele nadelen. Laten we eens kijken –

- allereerst mogen beleggers en crediteuren niet afhankelijk zijn van een zuurtest of een snelle ratio om de liquiditeitspositie van een bedrijf te begrijpen. Ze moeten ook kijken naar de cash ratio en de huidige ratio te vergelijken. En ze moeten ook controleren hoeveel het bedrijf afhankelijk is van de inventaris.

- de quick ratio omvat vorderingen op rekeningen die mogelijk niet snel worden geliquideerd. En als gevolg daarvan geeft het misschien geen accuraat beeld.

- de snelle verhouding sluit voorraden bij alle gelegenheden uit. Maar in het geval van voorraad intensieve industrieën zoals supermarkten, een snelle verhouding is niet in staat om een nauwkeurig beeld te geven als gevolg van de uitsluiting van voorraden uit de vlottende activa.

in de uiteindelijke analyse

om duidelijk te zijn over de liquiditeitspositie van een onderneming, zijn alleen de huidige ratio en de snelle ratio niet voldoende; beleggers en crediteuren moeten ook naar de cash ratio kijken. En ze moeten uitzoeken voor welke industrie en bedrijf ze rekenen; want bij elke gelegenheid zou dezelfde verhouding niet het juiste beeld geven. Over het geheel genomen moeten ze alle liquiditeitsratio ‘ s bekijken voordat ze conclusies trekken.

huidige verhouding vs. Quick Ratio Video

Aanbevolen artikelen

Dit artikel is een leidraad geweest voor de huidige verhouding vs.Quick Ratio. Hier bespreken we de top verschillen tussen hen samen met formule, interpretaties, en voorbeeld met berekeningen. U kunt ook een kijkje nemen op de volgende artikelen –

- vergelijk-Trailing PE vs. Forward PE Ratio

- Corporation vs. incorporatie/verschillen

- Wat is risico Ratio?

- Asset Coverage Ratio Definition