Le vostre finanze personali sono incredibilmente importanti. Questo perché quello che fai ora per le tue finanze personali non solo influisce sulla tua vita oggi, ma ha anche impatti di vasta portata nel tuo futuro.

Ma what cos’è davvero la finanza personale? Cosa ti sembra? E come si può meglio impostare voi stessi per il successo finanziario in futuro?

Anche perché sono io a parlare con te di tutto questo?

Ciao, sono l’autore di best-seller del New York Times Ramit Sethi. Più di un decennio fa, ho scritto un libro sulla finanza personale chiamato ti insegnerò ad essere ricco, basato sul sito web in cui sei in questo momento. Ho aiutato milioni di persone a costruire sistemi che li hanno aiutati a guadagnare di più, investire per il futuro e spendere i loro soldi senza sensi di colpa senza la BS.

Ora, voglio aiutarti a fare lo stesso-e questo inizia con la comprensione di cosa sia esattamente la finanza personale.

Definizione di finanza personale

Finanza personale comprende tutto ciò che riguarda il modo di gestire i vostri soldi.

Come suggerisce il nome, la tua finanza personale è unica per te. Ciò significa che non ha nulla a che fare con l’economia. Significa anche ciò che i vostri amici, colleghi, membri della famiglia, e chiunque altro fare sta andando a guardare molto diverso da quello che si finisce per fare.

E alla fine della giornata, la finanza personale si riduce a te e al modo in cui ti avvicini ai tuoi pilastri finanziari.

Quali sono i pilastri finanziari? Sono felice che tu l’abbia chiesto. I quattro maggiori pilastri della finanza personale sono:

- Risparmio. Come mantenere i vostri soldi.

- Investire. Come hai lasciato crescere i tuoi soldi.

- Guadagnare. Come si fanno più soldi.

- Spesa. Come si utilizza il denaro per l’acquisto di cose.

Scomponiamo ogni pilastro ora e vediamo come dovresti avvicinarti a ciascuno.

Pilastro finanziario #1: Risparmio

Questo pilastro comprende tutte le azioni e le tattiche che si prendono al fine di risparmiare denaro.

Capita anche che le persone del sistema rovinino tutto. Il. TEMPO.

Probabilmente hai sentito parlare di salvare “consigli” come:

- Tagliare lattes

- Mantenere un budget

- Non mangiare fuori e cucinare il proprio cibo

- Raccogliere il resto in un barattolo

Anche se questo consiglio potrebbe avere senso in un primo momento, non è così grande.

In realtà, è peggio che non grande. Può essere addirittura dannoso se ti affidi a questi come unici metodi per risparmiare denaro.

Inoltre, potresti finire così strano:

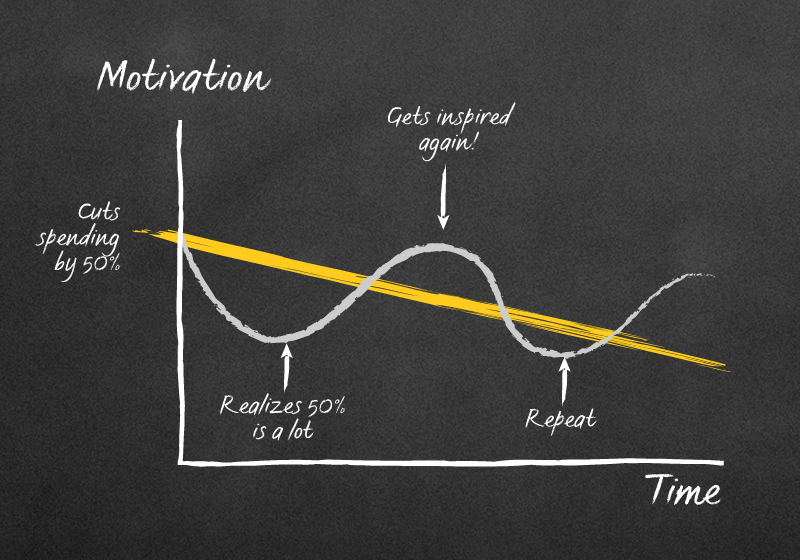

I “consigli” finanziari come “mantenere un budget” e “tagliare i lattes” per risparmiare denaro non funzionano perché si basa esclusivamente sulla forza di volontà umana. E la forza di volontà umana è limitata. Ciò significa che abbiamo solo così tanto di esso che possiamo dedicare a un’azione prima che si esaurisca.

Quindi, quando dobbiamo fare cose come rinunciare a lattes e controllare i nostri fogli di calcolo del budget ogni giorno, esageriamo la nostra forza di volontà e finiamo per rinunciare al nostro obiettivo di risparmiare denaro del tutto.

Quando ciò accade, può essere simile a questo:

ULTERIORI LETTURE: 7 modi intelligenti per risparmiare denaro

Pilastro finanziario #2: Investire

Investire è la cosa più importante che puoi fare oggi per garantire il tuo successo finanziario in futuro.

È come quel vecchio adagio: il momento migliore per piantare un albero era 100 anni fa. Il secondo miglior tempo è ora.

Ecco perché è necessario investire il più presto e spesso possibile per il vostro successo.

Non mi credi? Ci sono più di 100 anni di prove nel mercato azionario che dimostrano che investire è fondamentale per il tuo futuro finanziario.

Quando si tratta di vostre finanze personali, però, che cosa si dovrebbe investire in?

Sono contento che tu abbia chiesto Investment

Investimento #1: 401k

Il tuo 401k è un potente piano di investimenti offerto dalla maggior parte dei datori di lavoro.

Ecco come funziona: il tuo datore di lavoro ti offrirà un piano 401k con una varietà di opzioni di investimento. Queste opzioni di investimento saranno probabilmente divise da quanto siano aggressivi i piani. Più aggressivo è il piano, maggiore è il rischio, ma puoi anche guadagnare di più quando investi.

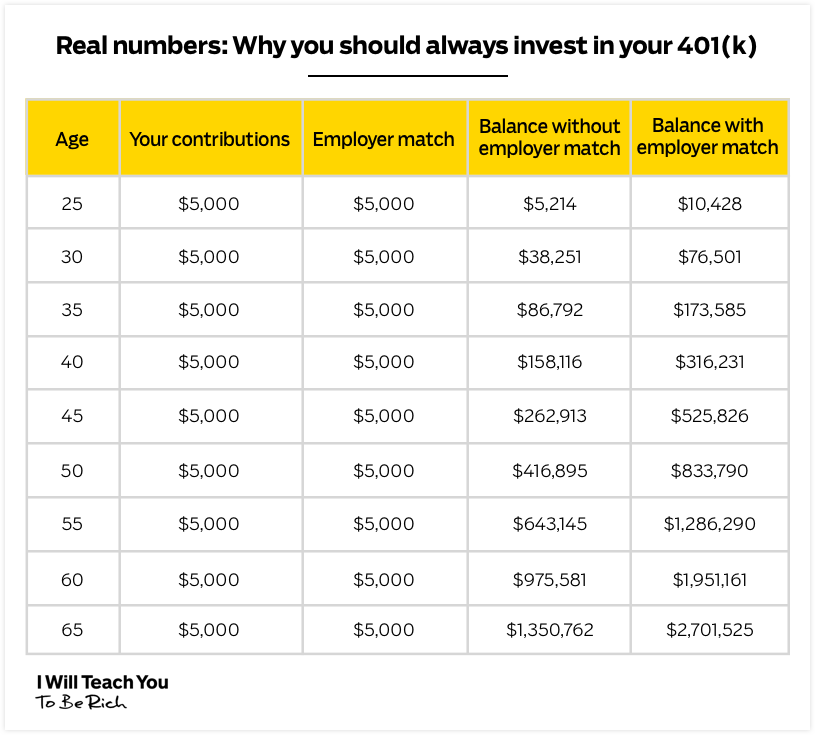

Il tuo datore di lavoro offrirà anche qualcosa chiamato una partita. Questa è una certa percentuale del tuo reddito che il tuo datore di lavoro ti abbinerà dollaro per dollaro quando investi.

Ad esempio, supponiamo che tu guadagni $3,000 / mese e che il tuo datore di lavoro offra una corrispondenza del 5%. Se investi $150 / mese (5% di $3.000), il tuo datore di lavoro ti darà $150 da abbinare.

Esatto. È denaro gratuito dal tuo datore di lavoro.

Il denaro che investi è anche al lordo delle imposte, il che significa che il tuo denaro crescerà e si comporrà ancora di più fino a quando non lo tirerai fuori all’età pensionabile di 59½.

Quindi, se il tuo datore di lavoro offre un 401k, suggerisco di mettere almeno abbastanza soldi per ottenere la corrispondenza completa del datore di lavoro.

NOTA: A partire dal 2018, puoi contribuire fino a $18.500 / anno.

Questo assicura che stai sfruttando appieno ciò che è essenzialmente denaro gratuito dal tuo datore di lavoro. Quella partita è potente e può raddoppiare i vostri soldi nel corso della vostra vita lavorativa:

Investimento #2: Roth IRA

Il vostro Roth IRA è un altro piano di pensionamento fiscale avvantaggiato. Ci sono tre grandi differenze con questo piano però:

- Si tratta di un conto di investimento personale. Ciò significa che il tuo datore di lavoro non lo fornirà per te e non otterrai una corrispondenza da nessuno.

- Il contributo massimo è di $6.000 / anno. Non sarai in grado di investire e guadagnare quasi quanto un account 401k.

- Contribuisci al netto delle imposte, ma non paghi tasse su di esso quando lo ritiri, il che ti dà un affare ancora migliore.

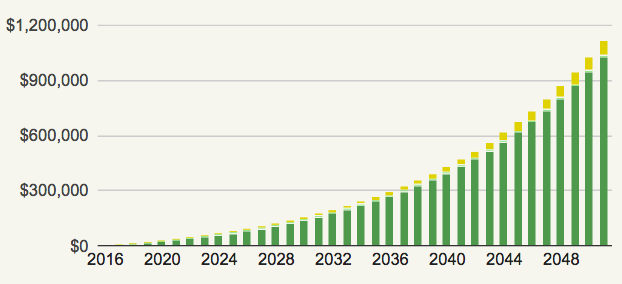

Immagina di avere 25 anni e di decidere di investire 5 500 / mese in un fondo indicizzato diversificato a basso costo. Se lo fai fino a 60 anni, quanti soldi pensi che avresti (supponendo un rendimento del 5%)?

Dai un’occhiata:

Esatto. Saresti un milionario dopo aver investito solo poche migliaia di dollari all’anno.

Per ulteriori informazioni su entrambi questi conti, assicuratevi di controllare il mio articolo su conti pensionistici di seguito.

ULTERIORI LETTURE: La guida più semplice al mondo per comprendere i conti pensionistici

Pilastro finanziario #3: Guadagnare

C’è un limite a quanto puoi risparmiare, ma non c’è limite a quanto puoi guadagnare.

Se non avessi così paura degli aghi e delle implicazioni sociali, mi farei tatuare quel detto sulla fronte.

Il potere di guadagnare di più è una cosa che le persone spesso non si rendono conto. Invece di cercare di pizzicare ogni centesimo e ritagliare le cose che ami per risparmiare i tuoi soldi, dovresti concentrarti sul fare più soldi in modo da poter spendere senza sensi di colpa.

Quando si tratta di fare soldi, i due modi migliori sono negoziare uno stipendio più alto e iniziare un trambusto laterale. Diamo uno sguardo a entrambi e vedere come si può iniziare.

Negoziare uno stipendio più alto

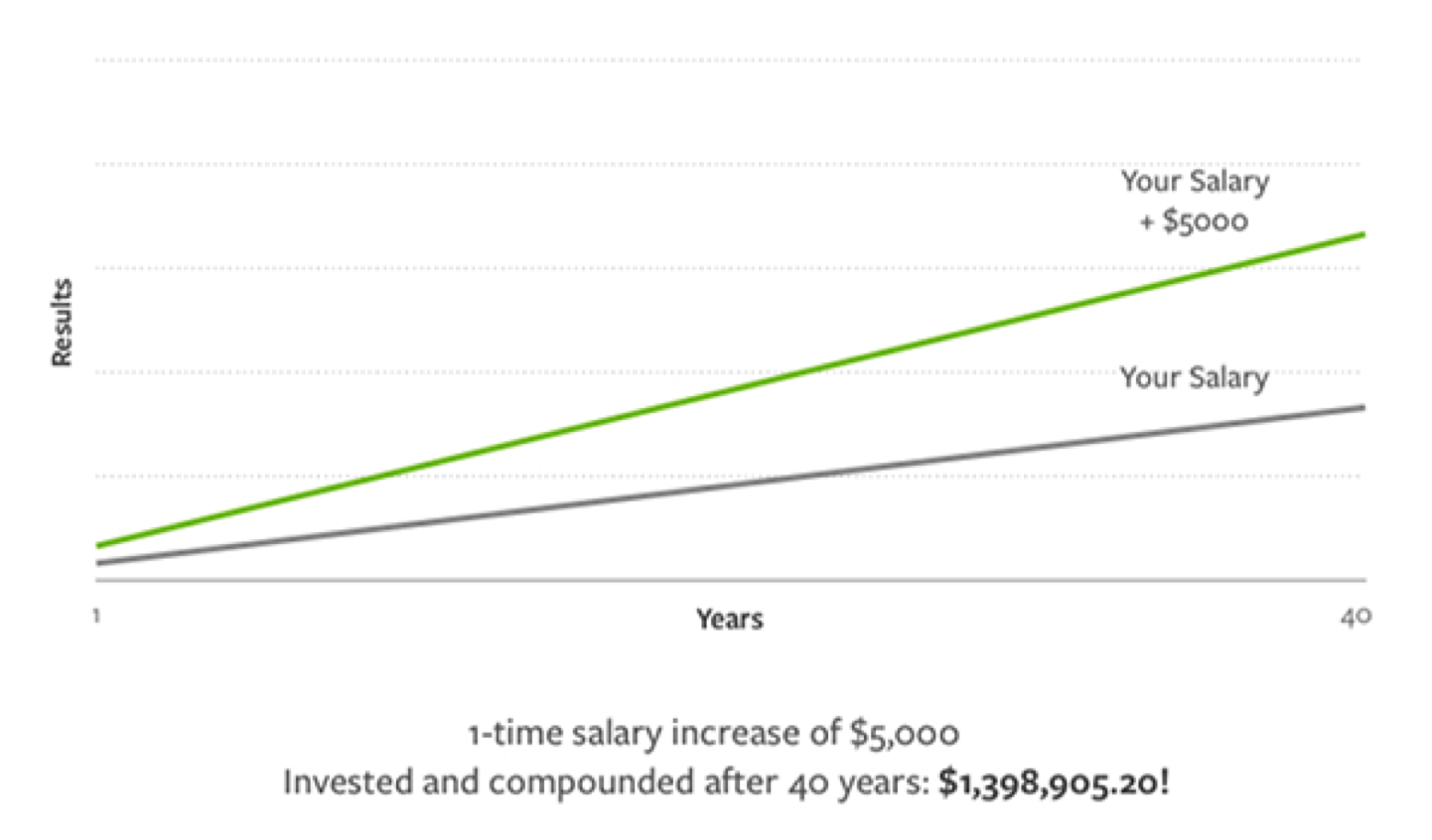

Trattative salariali sono un ottimo modo per inchiodare una grande vittoria che ti aiuta a guadagnare migliaia di dollari in più nel corso della vita.

Scopri quanto un aumento di stipendio di $5.000 può sommarsi nel corso degli anni:

- Conosci il tuo valore. Hai bisogno di sapere esattamente cosa stai contribuendo alla società E cosa pensi di contribuire dopo aver ottenuto il rilancio. Solo quando si può mostrare come prezioso sei al tuo capo si può sperare di fare il caso che vi meritate un aumento di stipendio. Come si fa a mostrare il vostro valore? Semplice: la tecnica della valigetta. Controlla il mio articolo sull’argomento per ulteriori informazioni.

- Avere un numero in mente. Se entri nei negoziati senza un numero difficile in mente, stai mettendo il tuo potenziale stipendio futuro nelle mani del tuo manager. È come andare a fare la spesa senza sapere cosa vuoi comprare e chiedere all’addetto alla cassa cosa dovresti ottenere. Quando si capisce un numero preciso, si può meglio fare il caso sul perché te lo meriti. Non sai cosa chiedere? Basta andare a Glassdoor o PayScale per vedere che cosa la gamma è per il vostro ruolo.

- Pratica, pratica, pratica. Io dico sempre: mai sparare il tuo primo canestro nella NBA. E non entrare mai in trattative salariali senza aver praticato la conversazione. Pratica con gli amici o la famiglia. Pratica davanti a uno specchio. Registra te stesso in modo da poter ascoltare e criticare te stesso in seguito. Le probabilità di avere una negoziazione di successo salgono più lo fai.

Per ulteriori informazioni su questo argomento, assicuratevi di controllare il mio articolo su di esso qui sotto.

ULTERIORI LETTURE: Come negoziare il rilancio che ti meriti in 3 mesi

Inizia un side hustle

Amo side hustles. Sono il mio modo preferito di tutti i tempi per guadagnare più soldi mentre si lavora un 9-to-5.

I trambusti laterali sono molto flessibili. Ciò significa che si può lavorare su di loro nel tempo libero una volta che hai finito con il lavoro. Sono anche buoni modi per aiutarti a fare ciò che ami sul lato.

La parte migliore: puoi ridimensionarli come vuoi. Ciò significa che quanto guadagni dipende semplicemente da quanto vuoi lavorarci.

È probabile che tu abbia già tutte le abilità necessarie per avviarne una. Pensa ai tuoi talenti e hobby.

Conosci una lingua? Le persone ti pagheranno per insegnarle in lingue straniere.

Per aiutarti ancora di più, assicurati di controllare il mio articolo sulla creazione di un trambusto laterale qui sotto.

ULTERIORI LETTURE: Come trovare un’idea di hustle laterale (più 42 idee di hustle laterali che puoi iniziare oggi)

Pilastro finanziario #4: Spesa

Il mio pilastro finanziario preferito: spesa.

La spesa ottiene un pessimo rap. Le persone spesso indicano ad esso per i loro guai finanziari e i guai finanziari degli altri.

Mentre ci sono un sacco di persone che prendono la spesa troppo lontano, io sostengo che non è la spesa che ha portato a crisi finanziarie — non è essere consapevoli con la vostra spesa che può portare a abitudini finanziarie malsane.

Uno dei miei modi preferiti di tutti i tempi per iniziare a vivere una vita ricca è attraverso un sistema che chiamo il piano di spesa consapevole. È lo stesso sistema che il mio amico usa per spendere più di $21,000 per uscire.

Non voglio mai che tu tagli le cose che ami per risparmiare denaro. Che sconfigge lo scopo di una vita ricca. Con il piano di spesa consapevole, sarete in grado di risparmiare denaro volutamente evitando la spesa insensata che può venire da finanze disorganizzate.

Configurare il sistema potrebbe sembrare difficile, ma alla fine si tratta di:

- Automatizzare le tue finanze.

- Sapere dove vanno i tuoi soldi in modo da avere il controllo completo della situazione.

Per aiutarti a fare entrambe le cose, voglio darti la mia guida di 12 minuti per automatizzare le tue finanze. In esso, analizzo esattamente come è possibile implementare questo sistema oggi.

Metti semplicemente il tuo nome e la tua email qui sotto e invierò il video direttamente alla tua casella di posta.

Voglio la guida GRATUITA per automatizzare le mie finanze!

Condividi:

Facebook Twitter Email