Il tuo punteggio 850 FICO® rientra nell’intervallo di punteggi, da 800 a 850, che è classificato come Eccezionale. Il tuo punteggio FICO® è ben al di sopra del punteggio medio di credito, e si rischia di ricevere approvazioni facili quando si applica per il nuovo credito.

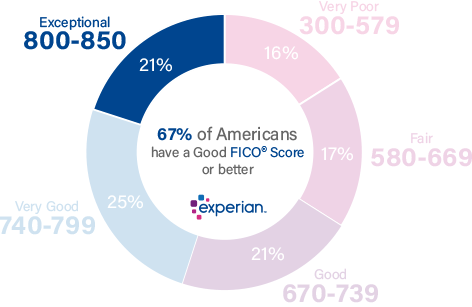

Il 21% di tutti i consumatori ha punteggi FICO® nell’intervallo eccezionale.

Meno dell ‘ 1% dei consumatori con punteggi FICO® eccezionali rischia di diventare gravemente delinquente in futuro.

Come migliorare il tuo punteggio di credito 850

Un punteggio FICO® di 850 è ben al di sopra del punteggio medio di credito di 704. Un punteggio di 850 FICO® è quasi perfetto. Si può ancora essere in grado di migliorare un po’, ma mentre può essere possibile ottenere un punteggio numerico più alto, istituti di credito è improbabile che vedere molta differenza tra il tuo punteggio e quelli che sono più vicini a 850.

Tra i consumatori con punteggi di credito FICO® di 850, il tasso medio di utilizzo è del 5,8%.

Il modo migliore per determinare come migliorare il tuo punteggio di credito è quello di controllare il tuo punteggio FICO®. Insieme con il tuo punteggio, riceverai un rapporto che utilizza informazioni specifiche nel vostro rapporto di credito che indica perché il tuo punteggio non è ancora più alto.

Poiché il tuo punteggio è straordinariamente buono, nessuno di questi fattori è probabile che sia una grande influenza, ma potresti essere in grado di modificarli per avvicinarti ancora di più alla perfezione.

Perché dovresti essere soddisfatto di un punteggio FICO® eccezionale

Il tuo punteggio 850 FICO® è quasi perfetto e sarà visto come un segno di gestione del credito quasi impeccabile. La probabilità di inadempienza sulle bollette sarà considerato estremamente basso, e ci si può aspettare istituti di credito per offrire le loro migliori offerte, tra cui i tassi di interesse più bassi disponibili. Emittenti di carte di credito sono anche suscettibili di offrire loro più deluxe rewards cards e programmi di fidelizzazione.

I pagamenti in ritardo di 30 giorni sono rari tra gli individui con punteggi di credito eccezionali. Essi appaiono su appena 0% dei rapporti di credito di persone con FICO® punteggi di 850.

Un punteggio di credito eccezionale può significare opportunità di rifinanziare i prestiti più anziani a interessi più interessanti e ottime probabilità di approvazione per carte di credito premium, prestiti auto e mutui.

Vegliate sul vostro punteggio di credito sudato

Un punteggio FICO® di 850 è un risultato costruito nel tempo. Ci vuole disciplina e coerenza per costruire un punteggio di credito eccezionale. Ulteriore cura e attenzione può aiutare a mantenere appendere su di esso.

Se istintivamente o di proposito, si sta facendo un lavoro notevole navigando i fattori che determinano i punteggi di credito:

Tasso di utilizzo sul credito revolving. L’utilizzo, o tasso di utilizzo, è una misura di quanto sei vicino a “maxing out” conti di carte di credito. È possibile calcolare per ciascuno dei vostri conti di carta di credito dividendo il saldo per limite di prestito della carta, e poi moltiplicando per 100 per ottenere una percentuale. Puoi anche calcolare il tuo tasso di utilizzo totale dividendo la somma di tutti i saldi delle tue carte per la somma di tutti i loro limiti di spesa (inclusi i limiti sulle carte senza saldi in sospeso).

| Bilancia | limite di Spesa | , il tasso di Utilizzo (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Totale | $5,200 | $20,000 | 26% |

Se si mantiene il vostro tasso di utilizzo o al di sotto del 30% su tutti i conti in totale e in ciascun conto individuale—la maggior parte degli esperti concordano potrete evitare abbassare i punteggi di credito. Lasciare che l’utilizzo si insinui più in alto deprimerà il tuo punteggio e si avvicina al 100% può seriamente ridurre il tuo punteggio di credito. Tasso di utilizzo è responsabile di quasi un terzo (30%) del tuo punteggio di credito.

I pagamenti tardivi e mancati contano molto. Se in ritardo o mancati pagamenti giocato un ruolo importante nella vostra storia di credito, non si avrebbe un punteggio di credito eccezionale. Ma tieni presente che nessun singolo fattore aiuta il tuo punteggio di credito in modo più significativo del comportamento di pagamento rapido, e poche cose possono silurare un punteggio quasi perfetto più veloce di perdere un pagamento.

Il tempo è dalla tua parte. Lunghezza della storia di credito è responsabile per quanto il 15% del tuo punteggio di credito.Se tutte le altre influenze di punteggio sono costanti, una storia di credito più lunga produrrà un punteggio di credito più alto di uno più corto.

Applicazioni di credito e nuovi conti di credito in genere hanno effetti negativi a breve termine sul tuo punteggio di credito. Quando si applica per il nuovo credito o assumere debito aggiuntivo, sistemi di punteggio di credito si bandiera come a maggior rischio di essere in grado di pagare le bollette. Punteggi di credito cadere una piccola quantità quando ciò accade, ma in genere rimbalzo entro pochi mesi, fino a quando si tiene il passo con tutti i pagamenti. Nuova attività di credito può contribuire fino al 10% del tuo punteggio complessivo di credito.

Composizione del debito. Il sistema di credit scoring FICO ® tende a favorire più conti di credito, con un mix di credito revolving (conti come carte di credito che consentono di prendere in prestito a fronte di un limite di spesa e di effettuare pagamenti mensili di importo variabile) e prestiti rateali (ad esempio, prestiti auto, mutui e prestiti agli studenti, con pagamenti mensili fissi e periodi di Credit mix è responsabile di circa il 10% del tuo punteggio di credito.

Quando i registri pubblici appaiono sul vostro rapporto di credito possono avere gravi impatti negativi sul tuo punteggio di credito. Voci come fallimenti non appaiono in ogni rapporto di credito, quindi non possono essere confrontati con altre influenze di credito-punteggio in termini percentuali, ma possono oscurare tutti gli altri fattori e gravemente abbassare il punteggio di credito.

L’importo medio del mutuo ipotecario per i consumatori con punteggi di credito eccezionali è $208.617. Le persone con punteggi FICO® di 850 hanno un debito medio di auto-prestito di $17.030.

Proteggi il tuo punteggio di credito eccezionale

Le persone con punteggi di credito eccezionali possono essere obiettivi primari per il furto di identità, una delle attività criminali in più rapida crescita.

La perdita media di furto di identità sintetica è di Exper 6.000 secondo i dati di Experian.

I servizi di monitoraggio del credito e protezione dai furti di identità possono aiutare a scongiurare i criminali informatici segnalando attività sospette sul file di credito. Avvisandoti di cambiamenti nel tuo punteggio di credito e attività sospette sul tuo rapporto di credito, questi servizi possono aiutarti a preservare il tuo credito eccellente e il punteggio FICO® eccezionale.

Utilizzando il monitoraggio del credito per tenere traccia del tuo punteggio di credito, saprai anche se inizia a scendere al di sotto dell’eccezionale intervallo di 800-850 e puoi agire rapidamente per cercare di aiutarlo a recuperare.

Scopri di più sul tuo punteggio di credito

Un punteggio di credito 850 è eccezionale. Ottieni il tuo rapporto di credito gratuito da Experian e punteggio di credito per capire meglio perché è così buono, e come tenerlo in questo modo. Per saperne di più gamme di punteggio e ciò che un buon punteggio di credito è.