Différences entre Ratio Courant vs Ratio Rapide

Le Ratio courant mesure la liquidité de l’organisation afin de déterminer que les ressources de l’entreprise sont suffisantes pour couvrir les passifs à court terme et compare également les passifs courants aux actifs courants de l’entreprise; alors que le ratio rapide est un type de ratio liquide qui compare la trésorerie et l’équivalent de trésorerie ou les actifs rapides aux passifs courants

Expliqué

En tant qu’investisseur, si vous voulez un examen rapide de la situation financière d’une entreprise, vous devez regarder le ratio actuel de l’entreprise. Le ratio actuel signifie la capacité d’une entreprise à rembourser ses passifs à court terme avec ses actifs à court terme. Habituellement, lorsque les créanciers regardent une entreprise, ils recherchent un ratio actuel plus élevé; parce qu’un ratio actuel plus élevé garantira qu’ils seront remboursés facilement et que la certitude du paiement augmenterait.

Alors, quel est le rapport actuel? Nous examinerons simplement le bilan de la société, puis sélectionnerons les actifs courants et diviserons les actifs courants par les passifs courants de la société au cours de la même période.

Si nous obtenons tout ce que nous devons savoir en tant qu’investisseurs du ratio actuel, pourquoi devrions-nous envisager un ratio rapide? Voici le hic.

Le ratio rapide aide les investisseurs à aller au fond des choses et à découvrir si l’entreprise a la capacité de rembourser ses obligations actuelles. Il n’y a qu’une seule chose qui est différente dans le rapport rapide que le rapport actuel. Lors du calcul du ratio rapide, nous prenons en compte tous les actifs courants à l’exception des stocks. De nombreux analystes financiers estiment que les stocks prennent beaucoup de temps à se transformer en espèces pour rembourser leurs dettes. Dans certains cas, nous excluons également les dépenses prépayées pour obtenir le ratio rapide. Ainsi, le ratio rapide est un meilleur point de départ pour comprendre si l’entreprise a la capacité de rembourser ses obligations à court terme. Le rapport rapide est également appelé rapport d’essai acide.

Comme nous l’avons vu plus tôt, Toll Brothers avait un ratio actuel de 4,6 x. Cela nous fait croire qu’ils sont les mieux placés pour faire face à leurs passifs courants. Cependant, lorsque nous calculons le ratio rapide, nous notons que c’est seulement 0,36 x. Cela est dû aux niveaux élevés d’inventaire dans le bilan, comme on le voit ci-dessous.

source: Dépôts de la SEC des Frères Toll

Rapport actuel par rapport à la Formule de Rapport rapide

Formule de Rapport actuel

Examinons la formule du rapport actuel en premier.

Ratio Courant = Actifs courants / Passifs courants

Comme vous pouvez le voir, le ratio courant est simple. Il suffit de passer au bilan de l’entreprise et de sélectionner « actifs courants” et de diviser la somme par « passifs courants”, et vous apprenez à connaître le ratio.

Mais qu’incluons-nous dans les actifs courants?

Actifs courants : Sous Actifs courants, la société comprendrait la trésorerie, y compris les devises étrangères, les placements à court terme, les comptes débiteurs, les stocks, les charges payées d’avance, etc.

Passifs courants: Les passifs courants sont des passifs qui sont dus au cours des 12 prochains mois ou moins. Dans le passif à court terme, les entreprises comprendraient les comptes créditeurs, les taxes de vente à payer, les impôts sur le résultat à payer, les intérêts à payer, les découverts bancaires, les taxes sur la masse salariale à payer, les dépôts anticipés des clients, les charges à payer, les prêts à court terme, les échéances actuelles de la dette à long terme, etc.

Maintenant, regardons le rapport rapide. Nous examinons le ratio rapide de deux manières.

Formule de Ratio Rapide #1

Ratio rapide = (Trésorerie &Équivalents de trésorerie + Placements à court terme + Comptes Débiteurs) / Passifs courants

Ici, si vous le remarquez, tout est pris sous actifs courants sauf les stocks.

Examinons ce que nous incluons dans la trésorerie &équivalents de trésorerie, placements à court terme et comptes débiteurs.

Trésorerie&Équivalents de trésorerie: En espèces, les entreprises comprennent des pièces de monnaie & du papier-monnaie, des reçus non déposés, des comptes courants et des mandats. Et en équivalent de trésorerie, les organisations prennent en compte les fonds communs de placement du marché monétaire, les titres du trésor, les actions privilégiées dont l’échéance est de 90 jours ou moins, les certificats bancaires de dépôts et le papier commercial.

Placements à court terme : Ces placements sont des placements à court terme qui peuvent être liquidés facilement sur une courte période, généralement dans les 90 jours ou moins.

4,9 (1 067 notes) Plus de 250 Cours | plus de 40 Projets | Plus de 1 000 Heures | Accès à vie complet / Certificat d’achèvement

Comptes débiteurs: La somme d’argent qui n’est pas encore reçue des débiteurs de l’entreprise est appelée comptes débiteurs; l’inclusion des comptes débiteurs est critiquée par certains analystes car il y a moins de certitude dans la liquidation des comptes débiteurs!

Formule de Ratio rapide #2

Regardons la deuxième façon de calculer le ratio rapide (ratio de test acide)–

Ratio Rapide = (Total des actifs courants – Stocks – Charges payées d’avance) / Passifs courants

Dans ce cas, vous pouvez prendre l’ensemble des actifs courants du bilan de l’entreprise et ensuite déduire simplement les stocks et les dépenses payées d’avance. Divisez ensuite le chiffre par les passifs courants pour obtenir le ratio de test rapide ou acide.

Rapport actuel vs Rapport rapide – Interprétation

Tout d’abord, nous interpréterons le rapport actuel puis le rapport rapide.

- Lorsque les créanciers examinent le ratio actuel, c’est généralement parce qu’ils veulent assurer la certitude du remboursement.

- Si une entreprise a moins de 1 comme ratio actuel, les créanciers peuvent comprendre que l’entreprise ne pourra pas facilement rembourser leurs obligations à court terme.

- Et si le ratio actuel de l’entreprise est supérieur à 1, elle est alors mieux placée pour liquider ses actifs courants afin de rembourser les passifs à court terme.

- Mais que se passe-t-il si le ratio actuel d’une entreprise est trop élevé? Par exemple, disons que la société A a un ratio actuel de 5 pour une année donnée, quelle serait l’interprétation possible? Il y a en fait deux façons de le regarder. Premièrement, ils se portent exceptionnellement bien pour pouvoir très bien liquider leurs actifs courants et rembourser leurs dettes plus rapidement. Deuxièmement, la société n’est pas en mesure de bien utiliser ses actifs et, par conséquent, les actifs courants sont beaucoup plus importants que les passifs courants de la société.

Voyons maintenant un rapport rapide.

- De nombreux analystes financiers pensent qu’un ratio rapide est une bien meilleure façon de commencer à comprendre les affaires financières d’une entreprise que le ratio actuel. Leur argument

- Leur argument est inventorié ne devrait pas être inclus dans l’espoir de rembourser les passifs courants, car personne ne sait combien de temps il faudrait pour liquider les stocks. C’est similaire

- C’est similaire aux dépenses payées d’avance. Une dépense prépayée est un montant payé à l’avance pour des biens et des services à recevoir à l’avenir. Comme c’est quelque chose qui est déjà payé, il ne peut pas être utilisé pour rembourser l’obligation supplémentaire. Nous déduisons donc également les frais prépayés des actifs courants lors du calcul du ratio rapide. En

- Dans le cas d’un ratio rapide également, si le ratio est supérieur à 1, les créanciers estiment que l’entreprise se porte bien et vice versa.

Rapport actuel vs. Rapport rapide – Exemple de base

Nous allons discuter de deux exemples à travers lesquels nous allons essayer de comprendre le rapport actuel et le rapport rapide.

Jetons un coup d’œil.

Rapport actuel vs. Quick Ratio Example # 1

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

Calculez ”Rapport actuel » et « Rapport rapide.”

Tout d’abord, commençons par le rapport actuel.

Here’s what we will include in current assets –

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Total Current Assets | 12500 | 14500 |

We will look at current liabilities now –

| X (in US $) | Y (in US $) | |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

| Total Current Liabilities | 20000 | 18000 |

Maintenant, nous pouvons facilement calculer le rapport actuel.

The current ratio of X & Y would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (A) | 12500 | 14500 |

| Total Current Liabilities (B) | 20000 | 18000 |

| Current Rapport (A/B) | 0,63 | 0,81 |

D’après ce qui précède, on peut facilement dire que les deux X & doivent améliorer leur ratio actuel pour pouvoir rembourser leurs obligations à court terme.

Regardons maintenant le rapport rapide.

Pour calculer le ratio rapide, il suffit d’exclure les « stocks » car il n’y a pas de ”dépenses prépayées » données.

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Total Current Assets

(Except « Inventories”) |

12000 | 8500 |

Now the quick ratio would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (M) | 12000 | 8500 |

| Total des Passifs courants (N) | 20000 | 18000 |

| Ratio courant (M/N ) | 0.60 | 0.47 |

Une chose est perceptible ici. Pour X, il n’y a pas beaucoup de différence dans le ratio rapide en raison de l’exclusion des stocks. Mais dans le cas de Y, il y a une grande différence. Cela signifie que les stocks peuvent gonfler le ratio et donner aux créanciers plus d’espoir d’être payés.

Rapport actuel vs Rapport rapide Exemple #2

Paul a ouvert un magasin de vêtements il y a quelques années. Paul veut développer son entreprise et doit contracter un prêt auprès de la banque pour le faire. La banque demande un bilan pour comprendre le ratio rapide du magasin de vêtements de Paul. Voici les détails ci-dessous –

Trésorerie: 15 000 $US

Comptes à Recevoir: 3 000 $US

Inventaire: 4 000 $US

Investissements en Actions: 4 000 $US

payées d’avance impôts: US $1500

Passifs Courants: 20 000 $US

Calculer « Ratio” au nom de la banque.

Comme nous savons que les « stocks » et les ”taxes prépayées » ne seraient pas inclus dans le ratio rapide, nous obtiendrons les actifs courants comme suit.

(Encaisse + Débiteurs + Placements en actions) = US US (15,000 + 3,000 + 4,000 ) = 22 000 dollars des États-Unis.

Et les passifs courants sont mentionnés, soit 20 000 dollars des États-Unis.

Alors, le rapport rapide serait = 22 000 / 20 000 = 1,1.

Un ratio rapide de plus de 1 est suffisant pour que la banque démarre. Maintenant, la banque examinera plus de ratios pour réfléchir à l’opportunité de prêter un prêt à Paul pour l’expansion de son entreprise.

Colgate – Calculez le Rapport Actuel et le Rapport Rapide

Dans cet exemple, voyons comment calculer le Rapport Actuel et le Rapport Rapide de Colgate. Si vous souhaitez accéder à la feuille de calcul excel, vous pouvez télécharger la même analyse ici – Ratio dans Excel

Le ratio actuel de Colgate

Voici l’instantané du bilan de Colgate pour les années 2010-2013.

Le ratio de courant est facile à calculer = Actif courant de Colgate divisé par le passif courant de Colgate.

Par exemple, en 2011, l’Actif à court terme s’élevait à 4 402 millions de dollars et le Passif à court terme à 3 716 millions de dollars.

Rapport actuel de Colgate (2011) = 4,402 / 3,716 = 1,18x

De même, nous pouvons calculer le rapport actuel pour toutes les autres années.

Les observations suivantes peuvent être faites en ce qui concerne les ratios actuels de Colgate –

- Le ratio actuel est passé de 1,00 x en 2010 à 1,22x en 2012.

- Le ratio courant de Colgate a augmenté en raison d’une augmentation de la trésorerie, des équivalents de trésorerie et des autres actifs de 2010 à 2012. De plus, nous avons constaté que les passifs courants stagnaient plus ou moins à environ 3 700 millions de dollars pour ces trois années.

- Le ratio actuel a chuté à 1,08 x en 2013 en raison d’une augmentation des passifs courants causée par la partie courante de la dette à long terme à 895 millions de dollars.

Le Rapport Rapide de Colgate

Maintenant que nous avons calculé le Rapport actuel, nous calculons le Rapport rapide de Colgate. Le ratio rapide ne tient compte que des créances et de la trésorerie et des équivalents de trésorerie au numérateur.

Le rapport rapide de Colgate est relativement sain (entre 0,56x et 0,73x). Ce test acid nous montre la capacité de l’entreprise à rembourser ses passifs à court terme en utilisant des créances et des équivalents de trésorerie &. Nous notons que Colgate dispose d’un niveau raisonnable de trésorerie et de créances pour payer une partie importante des passifs courants.

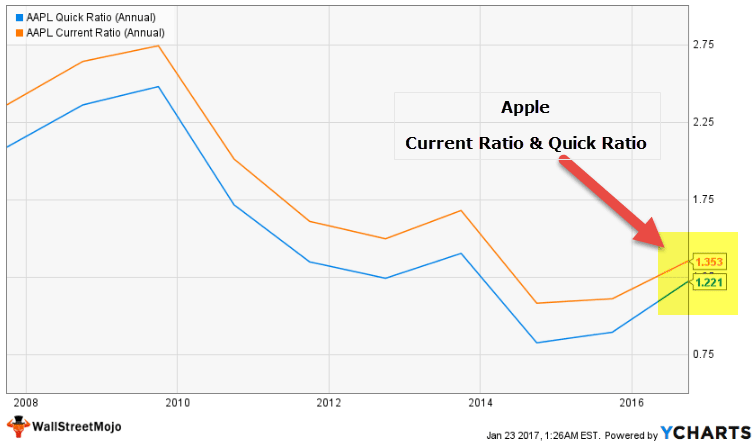

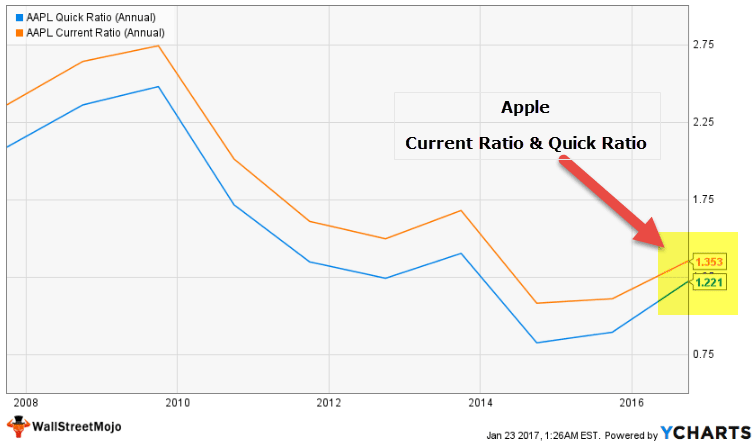

Rapport Actuel et Rapport rapide d’Apple

Maintenant que nous connaissons le calcul du Rapport Actuel et du rapport rapide, comparons les deux pour Apple (société de produits). Le graphique ci-dessous représente le Ratio actuel et le Ratio Rapide d’Apple au cours des 10 dernières années.

source: ycharts

Nous notons ce qui suit du graphique ci–dessus –

- Le Rapport actuel d’Apple est actuellement de 1,35 x, tandis que son Rapport rapide est de 1,22x. Ces deux rapports sont très proches l’un de l’autre.

- Il n’y a pas beaucoup de différence entre ces deux rapports. Nous notons qu’historiquement, ils sont restés très proches l’un de l’autre.

- La principale raison en est qu’Apple a la plupart de ses actifs courants sous forme de Trésorerie & Équivalents de trésorerie, Titres négociables et Créances.

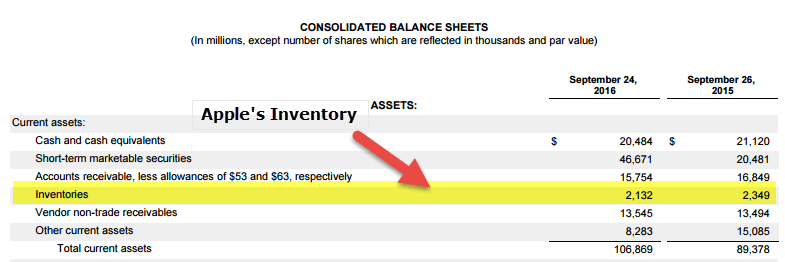

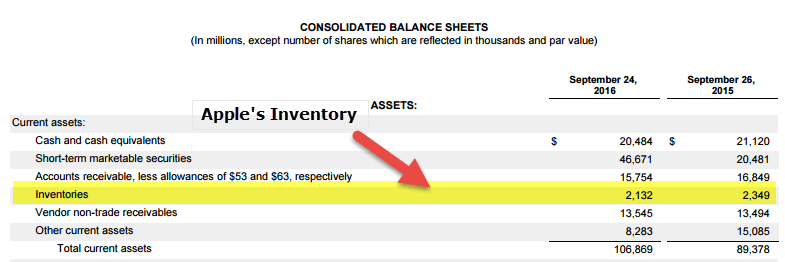

- L’inventaire en pourcentage des actifs courants est insignifiant (moins de 2%), comme le montre le bilan ci-dessous.

source: Fichiers Apple SEC

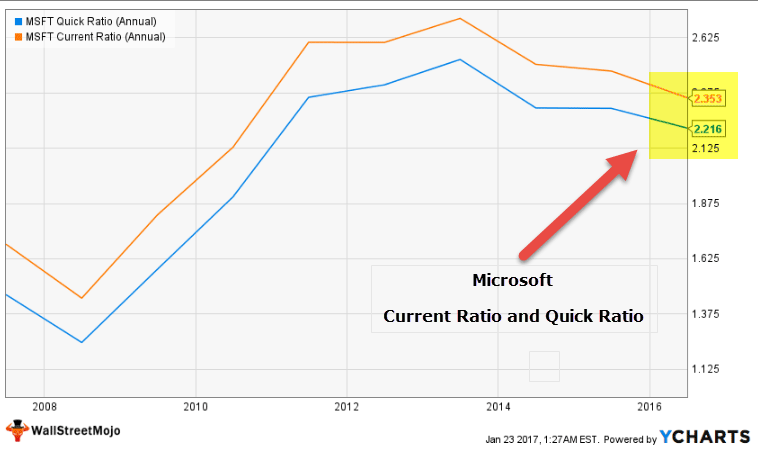

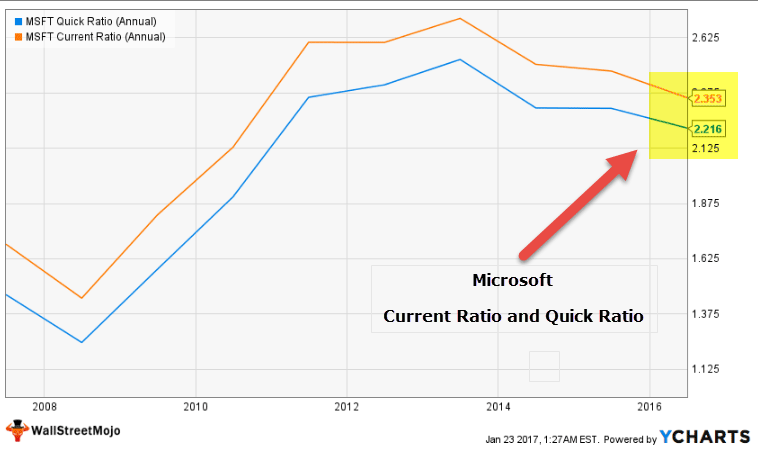

Le Ratio actuel et le Ratio rapide de Microsoft

Maintenant que nous avons vu la comparaison d’Apple, il est facile de deviner comment le graphique du Ratio actuel de Microsoft vs Rapport rapide ressemblera.

Le graphique ci-dessous trace le ratio Rapide et actuel de Microsoft pour les 10 dernières années.

source:ycharts

Nous notons ce qui suit –

- Le rapport actuel est actuellement à 2,35x, tandis que le rapport rapide est à 2,21x.

- C’est encore une plage étroite, tout comme Apple.

- La principale raison en est que les stocks ne représentent qu’une infime partie du total des actifs courants.

- Les actifs à court terme comprennent principalement la Trésorerie et les Équivalents de trésorerie, les Placements à Court terme et les créances.

source: Dossiers Microsoft SEC

Exemples de Rapport Secteur–Courant vs Rapport Rapide

Examinons maintenant les comparaisons de Rapport Courant spécifiques au secteur et de Rapport rapide. Nous notons que les entreprises d’applications de logiciels ont une gamme très étroite de Ratios actuels et de Ratios Rapides.

Voici une liste des principales sociétés d’Applications logicielles –

source: ycharts

- SAP a un rapport actuel de 1,24x, alors que son ratio rapide est de 1,18x.

- De même, Adobe Systems a un ratio courant de 2,08 contre un ratio rapide de 1,99 x.

- Les éditeurs de logiciels ne dépendent pas des stocks et, par conséquent, sa contribution aux actifs courants est nettement inférieure.

- Nous notons dans le tableau ci-dessus que (Stocks + Prépayés) / Actifs courants est maigre.

Secteur de l’acier – Ratio actuel vs Exemples de Ratio rapide

Contrairement aux sociétés de logiciels, les entreprises sidérurgiques sont un secteur à forte intensité de capital et dépendent fortement des stocks.

Voici une liste des principales entreprises sidérurgiques –

source:ycharts

- Nous notons que le Rapport Actuel d’Arcelor Mittal est de 1 .24x, alors que son Rapport Rapide est de 0,42

- De même, pour ThyssenKrupp, le rapport courant est à 1,13 contre un rapport rapide de 0,59

- On remarque que la plage (Rapport courant – rapport rapide) est relativement large ici.

- En effet, pour ces sociétés, les stocks et les prépayés contribuent pour un pourcentage considérable des Actifs courants (comme on le voit ci–dessus, la contribution est supérieure à 30% dans ces sociétés)

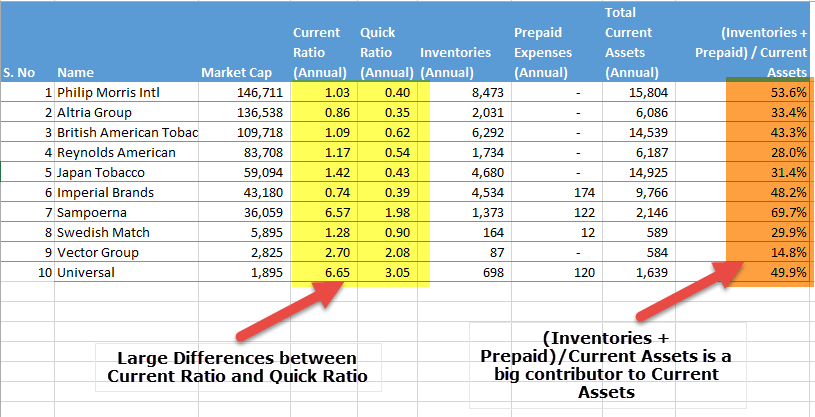

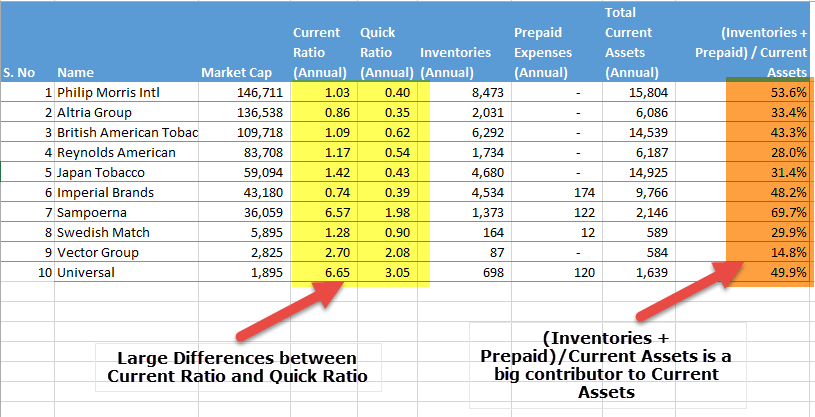

Secteur du tabac – Ratio Courant vs Exemples de Ratio Rapide

Un autre exemple que nous voyons ici est celui du Secteur du tabac. Nous notons qu’il s’agit d’un secteur à forte intensité de capital et qui dépend beaucoup du stockage des stocks de matières premières, de matières premières et de produits finis. Par conséquent, le secteur du tabac présente également une grande différence entre le Ratio actuel et le Ratio Rapide.

Le tableau ci-dessous montre ces différences ainsi que la contribution des stocks et des charges payées d’avance aux actifs courants.

source: ycharts

Rapport Courant vs. Limites de rapport rapides

Discutons des inconvénients de ces deux rapports.

Voici les inconvénients du ratio actuel –

- Tout d’abord, le seul ratio actuel ne donnerait pas à un investisseur une image claire de la position de liquidité d’une entreprise. L’investisseur doit également examiner d’autres ratios tels que le ratio rapide et le ratio de trésorerie.

- Le ratio courant inclut les stocks et autres actifs courants, ce qui peut gonfler le chiffre. Ainsi, le ratio actuel ne donne pas toujours la bonne idée de la liquidité d’une entreprise.

- Si les ventes dépendent des saisons pour une entreprise ou un secteur particulier, le ratio alors en vigueur peut varier au cours de l’année.

- La façon dont l’inventaire est évalué aura une incidence sur le ratio actuel car il inclut l’inventaire dans son calcul.

Le ratio rapide est une meilleure façon d’examiner la liquidité de l’entreprise. Mais il a encore quelques démérites. Jetons un coup d’œil –

- Tout d’abord, aucun investisseur et créancier ne devrait dépendre d’un test acide ou d’un ratio rapide uniquement pour comprendre la position de liquidité d’une entreprise. Ils doivent également examiner le ratio de trésorerie et le ratio actuel pour comparer. Et ils devraient également vérifier combien l’entreprise dépend de son inventaire.

- Le ratio rapide comprend les comptes débiteurs qui peuvent ne pas être liquidés rapidement. Et par conséquent, cela peut ne pas donner une image précise.

- Le ratio rapide exclut les stocks en toutes occasions. Mais dans le cas d’industries à forte intensité de stocks comme les supermarchés, un ratio rapide n’est pas en mesure de fournir une image précise en raison de l’exclusion des stocks des actifs courants.

En dernière analyse

Pour être clair sur la position de liquidité d’une entreprise, seuls le ratio actuel et le ratio rapide ne suffisent pas; les investisseurs et les créanciers doivent également examiner le ratio de trésorerie. Et ils doivent savoir pour quelle industrie et quelle entreprise ils calculent; car à chaque occasion, le même ratio ne donnerait pas une image précise. Dans l’ensemble, ils devraient examiner tous les ratios de liquidité avant de tirer des conclusions.

Rapport actuel vs. Vidéo de Rapport rapide

Articles recommandés

Cet article a été un guide pour le Rapport actuel par rapport au Rapport rapide. Ici, nous discutons des principales différences entre eux avec la formule, les interprétations et l’exemple avec les calculs. Vous pouvez également jeter un coup d’œil aux articles suivants –

- Comparaison – PE de fin par rapport au Ratio PE à terme

- Société par rapport à la Constitution en société | Différences

- Qu’est-ce que le Ratio de risque?

- Définition du Ratio de couverture des actifs