Votre score FICO® 850 se situe dans la plage de scores, de 800 à 850, qui est classée comme Exceptionnelle. Votre score FICO® est bien au-dessus du score de crédit moyen, et vous recevrez probablement des approbations faciles lors de la demande de nouveau crédit.

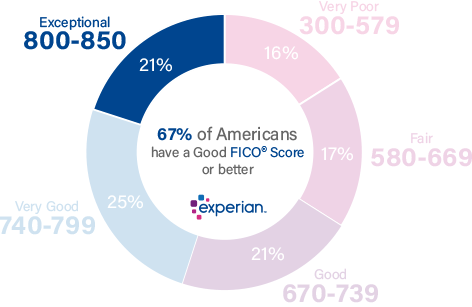

21% de tous les consommateurs ont des scores FICO® exceptionnels.

Moins de 1% des consommateurs avec des Scores FICO® exceptionnels risquent de devenir gravement délinquants à l’avenir.

Comment améliorer votre pointage de crédit 850

Un score FICO® de 850 est bien au-dessus du score de crédit moyen de 704. Un score FICO® de 850 est presque parfait. Vous pourrez peut-être encore l’améliorer un peu, mais bien qu’il soit possible d’obtenir un score numérique plus élevé, il est peu probable que les prêteurs voient beaucoup de différence entre votre score et ceux qui sont plus proches de 850.

Parmi les consommateurs ayant un pointage de crédit FICO® de 850, le taux d’utilisation moyen est de 5,8%.

La meilleure façon de déterminer comment améliorer votre pointage de crédit est de vérifier votre score FICO®. Avec votre score, vous recevrez un rapport qui utilise des informations spécifiques dans votre rapport de crédit qui indique pourquoi votre score n’est pas encore plus élevé.

Parce que votre score est extraordinairement bon, aucun de ces facteurs ne risque d’avoir une influence majeure, mais vous pourrez peut-être les modifier pour vous rapprocher encore plus de la perfection.

Pourquoi vous devriez être satisfait d’un score FICO® exceptionnel

Votre score FICO® 850 est presque parfait et sera considéré comme un signe de gestion du crédit quasi sans faille. Votre probabilité de défaut de paiement sur vos factures sera considérée comme extrêmement faible, et vous pouvez vous attendre à ce que les prêteurs vous offrent leurs meilleures offres, y compris les taux d’intérêt les plus bas disponibles. Les émetteurs de cartes de crédit sont également susceptibles de vous offrir leurs cartes de fidélité et leurs programmes de fidélité les plus luxueux.

Les paiements en retard de 30 jours sont rares chez les personnes ayant des scores de crédit exceptionnels. Ils apparaissent sur seulement 0% des rapports de crédit des personnes avec des scores FICO® de 850.

Un pointage de crédit exceptionnel peut signifier des opportunités de refinancer des prêts plus anciens à des taux d’intérêt plus intéressants et d’excellentes chances d’approbation pour les cartes de crédit premium, les prêts automobiles et les prêts hypothécaires.

Surveillez votre pointage de crédit durement gagné

Un score FICO® de 850 est un accomplissement accumulé au fil du temps. Il faut de la discipline et de la constance pour obtenir un pointage de crédit exceptionnel. Des soins et une attention supplémentaires peuvent vous aider à rester accrochés.

Que ce soit instinctivement ou exprès, vous faites un travail remarquable pour naviguer dans les facteurs qui déterminent les scores de crédit:

Taux d’utilisation du crédit renouvelable. L’utilisation, ou taux d’utilisation, est une mesure de la proximité avec laquelle vous êtes en train de « maximiser” les comptes de carte de crédit. Vous pouvez le calculer pour chacun de vos comptes de carte de crédit en divisant le solde impayé par la limite d’emprunt de la carte, puis en multipliant par 100 pour obtenir un pourcentage. Vous pouvez également calculer votre taux d’utilisation total en divisant la somme de tous les soldes de vos cartes par la somme de toutes leurs limites de dépenses (y compris les limites sur les cartes sans soldes impayés).

| Balance | limite de Dépenses | taux d’Utilisation (%) | |

|---|---|---|---|

| carte MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $à 20 000 $ | 26% |

Si vous gardez votre taux d’utilisation au niveau ou en dessous de 30% sur tous les comptes de total et sur chaque compte individuel—la plupart des experts sont d’accord, vous vous éviterez des abaissement de vos scores de crédit. Laisser l’utilisation grimper plus haut déprimera votre score, et approcher 100% peut sérieusement réduire votre pointage de crédit. Le taux d’utilisation est responsable de près d’un tiers (30 %) de votre pointage de crédit.

Les paiements en retard et manqués comptent beaucoup. Si les paiements en retard ou manqués jouaient un rôle majeur dans vos antécédents de crédit, vous n’auriez pas un pointage de crédit exceptionnel. Mais gardez à l’esprit qu’aucun facteur n’aide votre pointage de crédit de manière plus significative que le comportement de paiement rapide, et peu de choses peuvent torpiller un score presque parfait plus rapidement que de manquer un paiement.

Le temps est de votre côté. La longueur des antécédents de crédit est responsable de jusqu’à 15% de votre pointage de crédit.Si toutes les autres influences du score restent constantes, un historique de crédit plus long donnera un score de crédit plus élevé qu’un score plus court.

Les demandes de crédit et les nouveaux comptes de crédit ont généralement des effets négatifs à court terme sur votre pointage de crédit. Lorsque vous demandez un nouveau crédit ou contractez une dette supplémentaire, les systèmes de notation du crédit vous signalent comme étant plus à risque de pouvoir payer vos factures. Les scores de crédit baissent légèrement lorsque cela se produit, mais rebondissent généralement en quelques mois, tant que vous suivez tous vos paiements. Une nouvelle activité de crédit peut contribuer jusqu’à 10 % de votre pointage de crédit global.

Composition de la dette. Le système de notation de crédit FICO® a tendance à favoriser plusieurs comptes de crédit, avec une combinaison de crédits renouvelables (comptes tels que les cartes de crédit qui vous permettent d’emprunter contre une limite de dépenses et d’effectuer des paiements mensuels de montants variables) et de prêts à tempérament (par exemple, prêts auto, hypothèques et prêts étudiants, avec des paiements mensuels fixes et des périodes de récupération fixes). Credit mix est responsable d’environ 10% de votre pointage de crédit.

Lorsque des documents publics apparaissent sur votre rapport de crédit, ils peuvent avoir de graves répercussions négatives sur votre pointage de crédit. Les entrées telles que les faillites n’apparaissent pas dans tous les rapports de crédit, elles ne peuvent donc pas être comparées à d’autres influences du pointage de crédit en termes de pourcentage, mais elles peuvent éclipser tous les autres facteurs et réduire considérablement votre pointage de crédit.

Le montant moyen du prêt hypothécaire pour les consommateurs ayant des cotes de crédit exceptionnelles est de 208 617 $. Les personnes ayant des scores FICO® de 850 ont une dette moyenne de prêt automatique de 17 030 $.

Protégez votre pointage de crédit exceptionnel

Les personnes ayant un pointage de crédit exceptionnel peuvent être des cibles privilégiées pour le vol d’identité, l’une des activités criminelles à la croissance la plus rapide.

La perte moyenne de vol d’identité synthétique est de 6 000 $ selon les données d’Experian.

Les services de surveillance du crédit et de protection contre le vol d’identité peuvent aider à prévenir les cybercriminels en signalant les activités suspectes sur votre dossier de crédit. En vous alertant des changements dans votre pointage de crédit et des activités suspectes sur votre rapport de crédit, ces services peuvent vous aider à préserver votre excellent crédit et votre score FICO® exceptionnel.

En utilisant la surveillance du crédit pour suivre votre pointage de crédit, vous saurez également s’il commence à descendre en dessous de la fourchette exceptionnelle de 800-850, et vous pouvez agir rapidement pour essayer de l’aider à se rétablir.

En savoir plus sur votre pointage de crédit

Un pointage de crédit de 850 est exceptionnel. Obtenez votre rapport de crédit gratuit d’Experian et votre pointage de crédit pour mieux comprendre pourquoi c’est si bon et comment le garder de cette façon. En savoir plus sur les fourchettes de score et ce qu’est un bon pointage de crédit.