Diferencias entre Relación de Corriente vs Relación Rápida

La relación de corriente mide la liquidez de la organización para encontrar que los recursos de la empresa son suficientes para cumplir con los pasivos a corto plazo y también compara; mientras que el Ratio rápido es un tipo de ratio líquido que compara el efectivo y el equivalente en efectivo o activos rápidos con los pasivos corrientes

Explicado

Como inversor, si desea una revisión rápida de cómo le está yendo a una empresa financieramente, debe observar el ratio actual de la empresa. El ratio actual significa la capacidad de una empresa para pagar pasivos a corto plazo con sus activos a corto plazo. Por lo general, cuando los acreedores están mirando a una empresa, buscan una proporción de corriente más alta; porque una proporción de corriente más alta asegurará que se reembolsen fácilmente, y la certeza del pago aumentaría.

Entonces, ¿qué proporción actual es de todo? Simplemente miraremos el balance de la compañía y luego seleccionaremos los activos corrientes y dividiremos los activos corrientes por los pasivos corrientes de la compañía durante el mismo período.

Si obtenemos todo lo que necesitamos saber como inversores del ratio actual, ¿por qué deberíamos buscar un ratio rápido? Aquí está la trampa.

La relación rápida ayuda a los inversores a llegar al fondo de las cosas y descubrir si la empresa tiene la capacidad de pagar sus obligaciones actuales. Sólo hay una cosa que es diferente en la relación de la proporción actual. Al calcular la relación rápida, tenemos en cuenta todos los activos corrientes, excepto los inventarios. Muchos analistas financieros sienten que el inventario tarda mucho tiempo en convertirse en efectivo para pagar la deuda. En algunos casos, también excluimos los gastos prepagados para llegar a la proporción rápida. Por lo tanto, la relación rápida es un mejor punto de partida para comprender si la empresa tiene la capacidad de pagar sus obligaciones a corto plazo. La relación rápida también se llama relación de prueba de ácido.

Como vimos anteriormente, Toll Brothers tenía una relación actual de 4,6 veces. Esto nos hace creer que están en la mejor posición para cumplir con sus obligaciones actuales. Sin embargo, cuando calculamos la relación Rápida, observamos que su solo 0.36 x. Esto se debe a los altos niveles de Inventario en el balance, como se ve a continuación.

fuente: Presentaciones en SEC de Toll Brothers

Fórmula de Relación actual vs.Relación rápida

Fórmula de Relación actual

Veamos la fórmula de la relación actual primero.

Relación corriente = Activos Corrientes / Pasivos Corrientes

Como puede ver, la relación corriente es simple. Simplemente vaya al balance de la compañía y seleccione » activos corrientes «y divida la suma por» pasivos corrientes», y conocerá la proporción.

Pero, ¿qué incluimos en los activos corrientes?

Activos corrientes: En activos corrientes, la empresa incluiría el efectivo, incluidas las divisas, las inversiones a corto plazo, las cuentas por cobrar, las existencias, los gastos pagados por adelantado, etc.

Pasivos corrientes: Los pasivos corrientes son pasivos que vencen en los próximos 12 meses o menos. En pasivos corrientes, las empresas incluirían cuentas por pagar, impuestos sobre las ventas por pagar, impuestos sobre la renta por pagar, intereses por pagar, descubiertos bancarios, impuestos sobre la nómina por pagar, depósitos anticipados de clientes, gastos acumulados, préstamos a corto plazo, vencimientos corrientes de deuda a largo plazo, etc.

Ahora, veamos la relación rápida. Vemos la relación rápida de dos maneras.

Fórmula de Relación rápida # 1

Relación rápida = (Efectivo & Equivalentes de efectivo + Inversiones a Corto Plazo + Cuentas por cobrar) / Pasivos corrientes

Aquí, si se da cuenta, todo se incluye en activos corrientes excepto inventarios.

Veamos lo que incluimos en efectivo & equivalentes de efectivo, inversiones a corto plazo y cuentas por cobrar.

Efectivo & Equivalentes de efectivo: En Efectivo, las empresas incluyen monedas & papel moneda, recibos no depositados, cuentas corrientes y giros postales. Y bajo el equivalente en efectivo, las organizaciones tienen en cuenta los fondos mutuos del mercado monetario, los valores del tesoro, las acciones preferentes con vencimiento de 90 días o menos, los certificados bancarios de depósitos y los efectos comerciales.

Inversiones a corto plazo: Estas inversiones son a corto plazo que se pueden liquidar fácilmente en un período corto, generalmente dentro de 90 días o menos.

4.9 (1.067 calificaciones) Más de 250 Cursos | más de 40 Proyectos | más de 1000 Horas | Acceso de por Vida completo | Certificado de finalización

Cuentas por cobrar: La suma de dinero que aún no se ha recibido de los deudores de la empresa se denomina cuentas por cobrar; ¡incluir cuentas por cobrar es criticado por algunos analistas porque hay menos certeza en la liquidación de cuentas por cobrar!

Fórmula de Relación rápida # 2

Veamos la segunda forma de calcular la relación rápida (relación de prueba de ácido) –

Relación rápida = (Activos corrientes totales – Inventario – Gastos Prepagados) / Pasivos Corrientes

En este caso, puede tomar todos los activos corrientes del balance de la empresa y luego simplemente deducir los inventarios y los gastos prepagados. A continuación, divida la cifra entre los pasivos actuales para llegar a la relación de prueba rápida o ácida.

Relación de corriente vs. Relación rápida – Interpretación

Primero, interpretaremos la relación de corriente y luego la relación rápida.

- Cuando los acreedores observan la proporción actual, generalmente es porque quieren garantizar la certeza del reembolso.

- Si una empresa tiene menos de 1 como ratio actual, los acreedores pueden entender que la empresa no podrá pagar fácilmente sus obligaciones a corto plazo.

- Y si el ratio actual de la empresa es superior a 1, entonces están en una mejor posición para liquidar sus activos corrientes para pagar los pasivos a corto plazo.

- Pero, ¿y si el ratio actual de una empresa es demasiado alto? Por ejemplo, digamos que la empresa A tiene una relación actual de 5 en un año dado, ¿cuál sería la posible interpretación? En realidad, hay dos maneras de verlo. En primer lugar, lo están haciendo excepcionalmente bien para que puedan liquidar sus activos corrientes muy bien y pagar las deudas más rápido. En segundo lugar, la empresa no puede utilizar bien sus activos y, por lo tanto, los activos corrientes son mucho más que los pasivos actuales de la empresa.

Ahora, echemos un vistazo a una relación rápida.

- Muchos analistas financieros creen que una relación rápida es una forma mucho mejor de comenzar a comprender los asuntos financieros de una empresa que la relación actual. Su argumento

- Su argumento está inventariado no debe incluirse en la expectativa de pagar pasivos corrientes porque nadie sabe cuánto tiempo llevaría liquidar inventarios. Es similar

- es similar a gastos pagados. Un gasto prepagado es una cantidad pagada por adelantado por bienes y servicios que se recibirán en el futuro. Como es algo que ya está pagado, no se puede usar para pagar la obligación adicional. Así que deducimos el gasto prepago también de los activos corrientes mientras calculamos la relación rápida. En

- También en el caso de la relación rápida, si la relación es más de 1, los acreedores creen que la empresa está bien y viceversa.

Relación de corriente vs. Relación rápida-Ejemplo básico

Discutiremos dos ejemplos a través de los cuales intentaremos comprender la relación actual y la relación rápida.

Echemos un vistazo.

la Relación de Corriente vs Quick Ratio Example # 1

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

Calcule» Relación de corriente «y» Relación rápida».»

Primero, comencemos con la relación de corriente.

Here’s what we will include in current assets –

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Inventories | 500 | 6000 |

| Total Current Assets | 12500 | 14500 |

We will look at current liabilities now –

| X (in US $) | Y (in US $) | |

| Accounts Payable | 4000 | 3000 |

| Current Taxes Payable | 5000 | 6000 |

| Current Long-term Liabilities | 11000 | 9000 |

| Total Current Liabilities | 20000 | 18000 |

Ahora podemos calcular fácilmente la relación actual.

The current ratio of X & Y would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (A) | 12500 | 14500 |

| Total Current Liabilities (B) | 20000 | 18000 |

| Current Ratio (A / B) | 0.63 | 0.81 |

De lo anterior, se puede decir fácilmente que ambos X & Y necesitan mejorar su relación de corriente para poder pagar sus obligaciones a corto plazo.

Echemos un vistazo a la relación rápida ahora.

Para calcular la relación rápida, solo necesitamos excluir «inventarios», ya que no se dan» gastos prepagados».

| X (in US $) | Y (in US $) | |

| Cash | 10000 | 3000 |

| Cash Equivalent | 1000 | 500 |

| Accounts Receivable | 1000 | 5000 |

| Total Current Assets

(Except «Inventories”) |

12000 | 8500 |

Now the quick ratio would be –

| X (in US $) | Y (in US $) | |

| Total Current Assets (M) | 12000 | 8500 |

| Total Pasivos corrientes Total (N) | 20000 | 18000 |

| Current Ratio (M / N) | 0.60 | 0.47 |

Una cosa es notable aquí. Para X, no hay mucha diferencia en la relación rápida debido a la exclusión de inventarios. Pero en el caso de Y, hay una gran diferencia. Eso significa que los inventarios pueden inflar la proporción y pueden dar a los acreedores más esperanza de que se les pague.

Relación actual vs. Relación rápida Ejemplo # 2

Paul ha comenzado una tienda de ropa hace unos años. Paul quiere expandir su negocio y necesita tomar un préstamo del banco para hacerlo. El banco pide un balance para entender la relación rápida de la tienda de ropa de Paul. Aquí están los detalles a continuación –

en Efectivo: US $15,000

Cuentas por Cobrar: US $3,000

Inventario: US $4,000

en Stock de Inversiones: US $4,000

Prepago de impuestos: US $1500

Pasivo Corriente: De los US $20.000

Calcular «Quick Ratio» en nombre del banco.

Como sabemos que el » inventario «y los» impuestos prepagados » no se incluirían en la relación rápida, obtendremos los activos corrientes de la siguiente manera.

(Efectivo + Cuentas por Cobrar + Stock de Inversiones) = US $(15,000 + 3,000 + 4,000) = US $22,000.

Y se mencionan las obligaciones corrientes, es decir, 20.000 dólares de los EE.UU.

Entonces, la relación rápida sería = 22,000 / 20,000 = 1.1.

Una relación rápida de más de 1 es suficiente para que el banco comience. Ahora el banco analizará más ratios para pensar si prestar un préstamo a Paul para expandir su negocio.

Colgate: Calcule la Relación de Corriente y la Relación Rápida

En este ejemplo, veamos cómo calcular la Relación de Corriente y la Relación Rápida de Colgate. Si desea obtener acceso a la hoja de cálculo de excel, puede descargar el mismo aquí: Análisis de la relación en Excel

La relación actual de Colgate

A continuación se muestra la instantánea del Balance de Colgate de los años 2010 a 2013.

La relación de corriente es fácil de calcular = Activos corrientes de Colgate divididos por el Pasivo actual de Colgate.Por ejemplo, en 2011, el Activo Circulante ascendía a 4.402 millones de dólares y el Pasivo circulante a 3.716 millones de dólares.

Relación de corriente de Colgate ( 2011) = 4.402/3.716 = 1,18 x

Asimismo, podemos calcular la relación de corriente para todos los demás años.

Se pueden hacer las siguientes observaciones con respecto a las relaciones de corriente de Colgate:

- La relación de corriente aumentó de 1,00 x en 2010 a 1,22 x en el año 2012.

- El ratio actual de Colgate aumentó debido a un aumento en efectivo y equivalentes de efectivo y otros activos de 2010 a 2012. Además, vimos que los pasivos corrientes estaban más o menos estancados en alrededor de 3 3,700 millones para estos tres años.

- La relación corriente se redujo a 1,08 veces en 2013 debido a un aumento del pasivo corriente causado por la parte actual de la deuda a largo plazo a 895 millones de dólares.

Relación rápida de Colgate

Ahora que hemos calculado la Relación de Corriente, calculamos la Relación Rápida de Colgate. La relación rápida solo tiene en cuenta las cuentas por cobrar y el efectivo y los equivalentes de efectivo en el numerador.

La relación rápida de Colgate es relativamente saludable (entre 0,56 x – 0,73 x). Esta prueba de fuego nos muestra la capacidad de la compañía para pagar pasivos a corto plazo utilizando Cuentas por cobrar y Efectivo & Equivalentes de efectivo. Observamos que Colgate tiene un nivel razonable de efectivo y cuentas por cobrar para pagar una parte considerable de las obligaciones corrientes.

Relación de corriente y Relación rápida de Apple

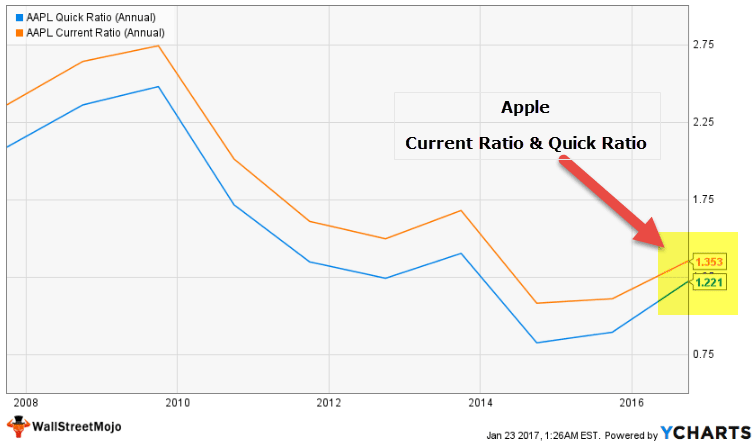

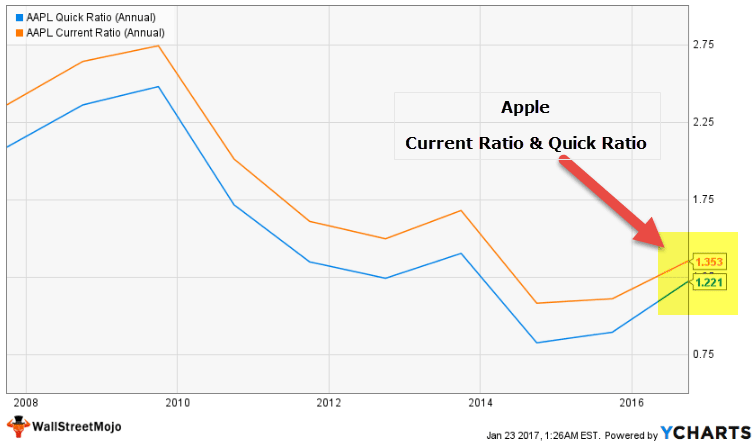

Ahora que sabemos el cálculo de la Relación de Corriente y la relación rápida, comparemos los dos para Apple (empresa de productos). El siguiente gráfico muestra la Relación de Corriente y la Relación Rápida de Apple durante los últimos 10 años.

fuente: ycharts

Notamos lo siguiente del gráfico anterior:

- La Relación Actual de Apple actualmente es de 1.35 x, mientras que su Relación rápida es de 1.22 x. Estas dos relaciones están muy cerca una de la otra.

- no Hay mucha diferencia entre estas dos proporciones. Observamos que, históricamente, se han mantenido muy cerca el uno del otro.

- La razón principal de esto es que Apple tiene la mayoría de sus activos corrientes como Efectivo & Equivalentes de efectivo, Valores Negociables y Cuentas por cobrar.

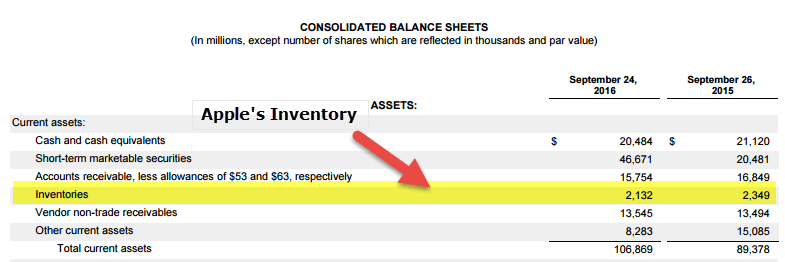

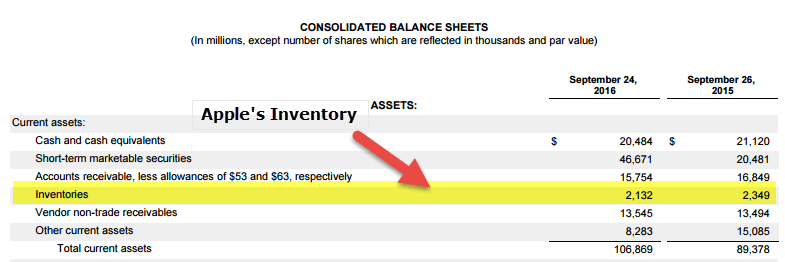

- El inventario como porcentaje de los Activos Corrientes es insignificante (menos del 2%), como se observa en el balance a continuación.

fuente: Apple SEC

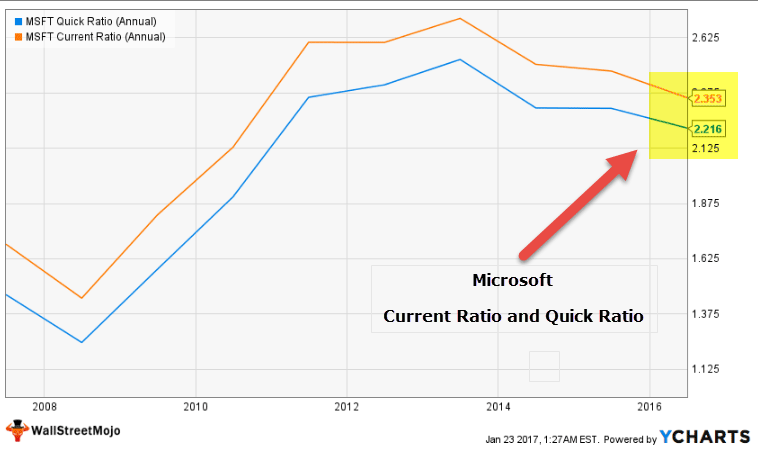

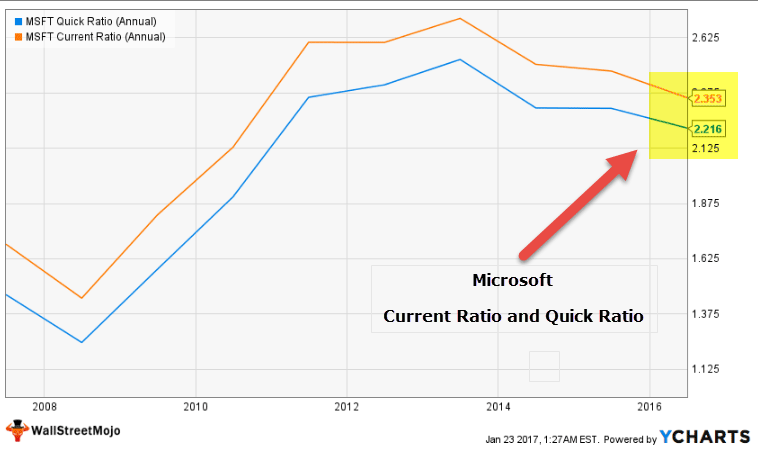

Microsoft Relación Actual y Rápida Relación de

Ahora que hemos visto de Apple comparación, es fácil adivinar cómo el gráfico de Microsoft Relación Actual vs Rápido Ratio de aspecto.

El siguiente gráfico muestra la relación Rápida y actual de Microsoft durante los últimos 10 años.

fuente: ycharts

Notamos lo siguiente –

- La relación de corriente está actualmente en 2.35 x, mientras que la relación de está en 2.21 x.

- Este es de nuevo un rango estrecho, al igual que Apple.

- La razón principal de esto es que el inventario es una parte minúscula de los activos corrientes totales.Los activos corrientes consisten principalmente en Efectivo y Equivalentes de Efectivo, Inversiones a Corto Plazo y cuentas por cobrar.

fuente: Presentaciones en SEC de Microsoft

Ejemplos de Relación de corriente de Sector de Aplicación de software vs. Relación rápida

Veamos ahora la Relación de Corriente específica de sector y las comparaciones de relación rápida. Observamos que las empresas de aplicaciones de software tienen un rango muy estrecho de Relación de corriente y Relaciones Rápidas.

A continuación se muestra una lista de las principales empresas de Aplicaciones de Software:

fuente: ycharts

- SAP tiene una relación de corriente de 1,24 x, mientras que su relación rápida es de 1,18 x.

- Del mismo modo, Adobe Systems tiene una relación de corriente de 2,08 vs. una relación rápida de 1,99 x.

- Las empresas de software no dependen del inventario y, por lo tanto, su contribución a los activos corrientes es significativamente menor.

- Observamos en la tabla anterior que (Inventarios + Prepago) / Activos corrientes es escaso.

Sector del acero: Ejemplos de Relación de corriente vs. Relación rápida

A diferencia de las empresas de software, las empresas siderúrgicas son un sector intensivo en capital y dependen en gran medida de los inventarios.

A continuación se muestra una lista de las principales empresas siderúrgicas:

fuente: ycharts

- Observamos que la relación de corriente mittal de Arcelor es 1.24x, mientras que su Relación rápida es de 0,42

- Del mismo modo, para ThyssenKrupp, la relación de corriente es de 1,13 vs.Relación rápida de 0,59

- Observamos que el rango (Relación de corriente – relación rápida) es relativamente amplio aquí.

- Esto se debe a que, para tales empresas, los inventarios y el prepago aportan un porcentaje considerable de Activos Corrientes (como se ve desde arriba, la contribución es superior al 30% en estas empresas)

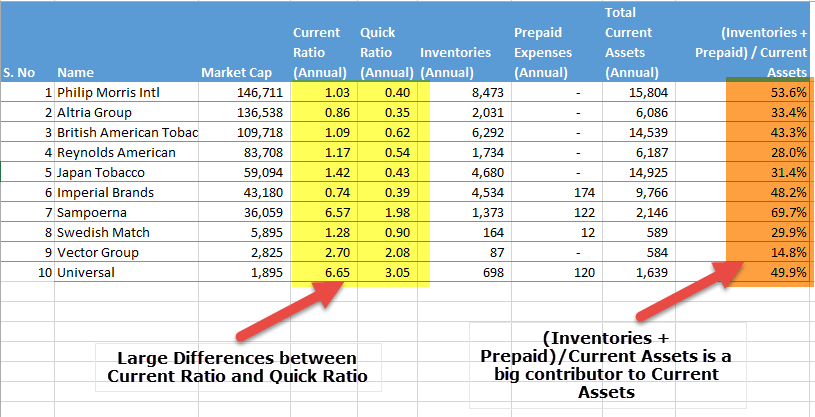

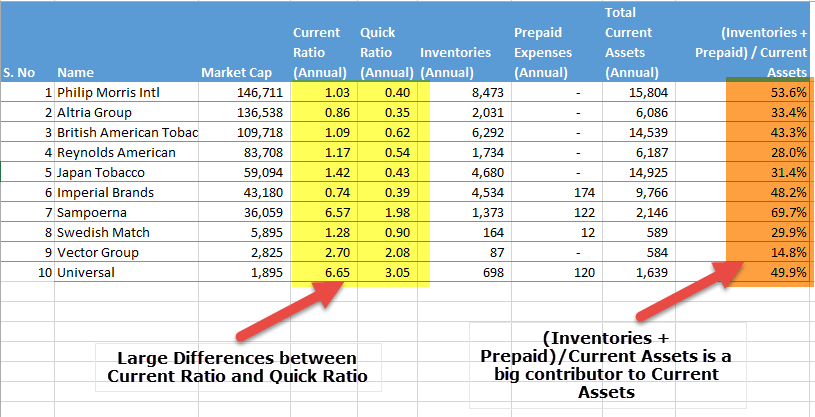

Sector del tabaco – Ejemplos de Relación Corriente vs Relación Rápida

Otro ejemplo que vemos aquí es del Sector del Tabaco. Observamos que este es un sector bastante intensivo en capital y depende mucho del almacenamiento de materias primas, WIP e inventarios de productos terminados. Por lo tanto, el sector del tabaco también muestra una gran diferencia entre la Proporción Actual y la Proporción Rápida.

A continuación se muestra la tabla que muestra estas diferencias, así como la contribución de los gastos de inventario y prepago a los Activos Corrientes.

fuente: ycharts

Relación de corriente vs. Relación rápida – Limitaciones

Analicemos las desventajas de ambas relaciones.

Aquí están las desventajas de la relación actual:

- En primer lugar, la única relación actual no le daría a un inversor una imagen clara de la posición de liquidez de una empresa. El inversor necesita mirar otros ratios como el ratio rápido y el ratio de caja también.

- La relación corriente incluye las existencias y otros activos corrientes en cuenta, lo que puede inflar la cifra. Por lo tanto, el ratio actual no siempre da la idea correcta sobre la liquidez de una empresa.

- Si las ventas dependen de la temporada para cualquier empresa o industria en particular, la relación actual en ese momento puede variar a lo largo del año.

- La forma en que se valore el inventario afectará a la relación actual, ya que incluye el inventario en su cálculo.

La relación rápida es una mejor manera de ver la liquidez de la empresa. Pero todavía tiene algunos deméritos. Echemos un vistazo –

- En primer lugar, ningún inversor y acreedor debe depender de una prueba de fuego o una relación rápida solo para comprender la posición de liquidez de una empresa. También deben analizar el ratio de caja y el ratio de corriente para comparar. Y también deben comprobar cuánto depende la empresa de su inventario.

- La relación rápida incluye cuentas por cobrar que pueden no liquidarse rápidamente. Y como resultado, puede no dar una imagen precisa.

- La relación rápida excluye los inventarios en todas las ocasiones. Pero en el caso de industrias intensivas en inventario como los supermercados, una relación rápida no es capaz de proporcionar una imagen precisa debido a la exclusión de los inventarios de los activos corrientes.

En el análisis final

Para tener claro la posición de liquidez de una empresa, solo el ratio actual y el ratio rápido no son suficientes; los inversores y los acreedores también deben mirar el ratio de efectivo. Y necesitan averiguar para qué industria y compañía están calculando; porque en cada ocasión, la misma proporción no daría la imagen precisa. En conjunto, deberían examinar todos los ratios de liquidez antes de sacar conclusiones.

la Relación de Corriente vs Video de relación rápida

Artículos recomendados

Este artículo ha sido una guía para la Relación Actual vs. Relación rápida. Aquí discutimos las principales diferencias entre ellos junto con la fórmula, las interpretaciones y el ejemplo con cálculos. También puede echar un vistazo a los siguientes artículos:

- Comparar: Relación PE al final vs. PE hacia adelante

- Corporación vs. Incorporación | Diferencias

- ¿Qué es la relación de riesgo?

- Activo Ratio de Cobertura de Definición