Su puntaje FICO ® de 850 cae en el rango de puntuaciones, de 800 a 850, que se clasifica como Excepcional. Su puntaje FICO® está muy por encima del puntaje de crédito promedio, y es probable que reciba aprobaciones fáciles al solicitar un nuevo crédito.

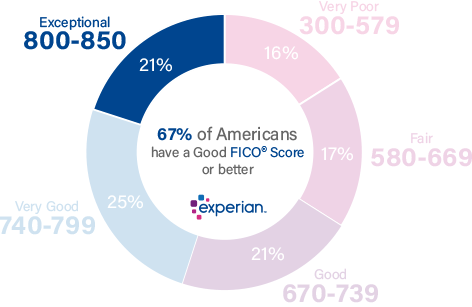

el 21% de todos los consumidores tienen puntuaciones FICO® en el rango Excepcional.

Es probable que menos del 1% de los consumidores con puntuaciones Excepcionales FICO® se conviertan en delincuentes graves en el futuro.

Cómo mejorar su Puntaje de Crédito de 850

Un Puntaje FICO® de 850 está muy por encima del puntaje de crédito promedio de 704. Una puntuación FICO® de 850 es casi perfecta. Es posible que aún pueda mejorarlo un poco, pero si bien es posible lograr una puntuación numérica más alta, es poco probable que los prestamistas vean mucha diferencia entre su puntuación y aquellos que están más cerca de 850.

Entre los consumidores con puntajes de crédito FICO® de 850, la tasa de utilización promedio es de 5.8%.

La mejor manera de determinar cómo mejorar su puntaje de crédito es verificar su puntaje FICO®. Junto con su puntaje, recibirá un informe que utiliza información específica en su informe de crédito que indica por qué su puntaje no es aún más alto.

Debido a que su puntuación es extraordinariamente buena, es probable que ninguno de esos factores sea una influencia importante, pero es posible que pueda modificarlos para acercarse aún más a la perfección.

Por qué debería estar satisfecho con una Puntuación FICO® Excepcional

Su Puntuación FICO® de 850 es casi perfecta y se verá como un signo de una gestión de crédito casi impecable. Su probabilidad de morosidad en sus facturas se considerará extremadamente baja, y puede esperar que los prestamistas le ofrezcan sus mejores ofertas, incluidas las tasas de interés más bajas disponibles. Es probable que los emisores de tarjetas de crédito también le ofrezcan sus tarjetas de recompensas y programas de lealtad más lujosos.

Los pagos atrasados de 30 días son raros entre las personas con calificaciones crediticias excepcionales. Aparecen en solo el 0% de los informes de crédito de personas con puntajes FICO® de 850.

Un puntaje de crédito excepcional puede significar oportunidades para refinanciar préstamos antiguos a intereses más atractivos y excelentes probabilidades de aprobación para tarjetas de crédito premium, préstamos para automóviles e hipotecas.

Vigile su puntuación de crédito ganada con tanto esfuerzo

Una puntuación FICO® de 850 es un logro acumulado con el tiempo. Se necesita disciplina y consistencia para construir un puntaje de crédito excepcional. El cuidado y la atención adicionales pueden ayudarlo a aferrarse a él.

Ya sea instintivamente o a propósito, está haciendo un trabajo notable navegando por los factores que determinan las calificaciones crediticias:

Tasa de utilización de crédito renovable. La utilización, o tasa de uso, es una medida de lo cerca que está de «maximizar» las cuentas de tarjetas de crédito. Puede calcularlo para cada una de sus cuentas de tarjeta de crédito dividiendo el saldo pendiente por el límite de préstamos de la tarjeta y luego multiplicándolo por 100 para obtener un porcentaje. También puede calcular su tasa de utilización total dividiendo la suma de todos los saldos de su tarjeta por la suma de todos sus límites de gasto (incluidos los límites de tarjetas sin saldos pendientes).

| Equilibrio | límite de Gasto | tasa de Utilización (%) | |

|---|---|---|---|

| MasterCard | $1,200 | $4,000 | 30% |

| VISA | $1,000 | $6,000 | 17% |

| American Express | $3,000 | $10,000 | 30% |

| Total | $5,200 | $20,000 | 26% |

Si usted mantiene sus tasas de utilización o debajo del 30%— en todas las cuentas en total y en cada cuenta individual—la mayoría de los expertos están de acuerdo en que voy a evitar bajar sus puntajes de crédito. Dejar que la utilización se deslice más alto deprimirá su puntaje, y acercarse al 100% puede reducir seriamente su puntaje de crédito. La tasa de utilización es responsable de casi un tercio (30%) de su puntaje de crédito.

Los pagos atrasados y atrasados importan mucho. Si los pagos atrasados o atrasados jugaran un papel importante en su historial de crédito, no tendría un puntaje de crédito excepcional. Pero tenga en cuenta que ningún factor ayuda a su puntaje de crédito de manera más significativa que el comportamiento de pago inmediato, y pocas cosas pueden torpedear un puntaje casi perfecto más rápido que omitir un pago.

El tiempo está de tu lado. La longitud del historial de crédito es responsable de hasta el 15% de su puntaje de crédito.Si todas las demás influencias de puntuación se mantienen constantes, un historial de crédito más largo producirá un puntaje de crédito más alto que uno más corto.

Las solicitudes de crédito y las nuevas cuentas de crédito suelen tener efectos negativos a corto plazo en su puntaje de crédito. Cuando solicita un crédito nuevo o asume una deuda adicional, los sistemas de calificación crediticia lo señalan como un mayor riesgo de poder pagar sus facturas. Los puntajes de crédito bajan una pequeña cantidad cuando eso sucede, pero generalmente se recuperan en unos pocos meses, siempre y cuando se mantenga al día con todos sus pagos. La actividad de crédito nueva puede contribuir hasta un 10% de su puntaje de crédito general.

Composición de la deuda. El sistema de puntuación de crédito FICO ® tiende a favorecer varias cuentas de crédito, con una combinación de crédito renovable (cuentas como tarjetas de crédito que le permiten pedir prestado con un límite de gastos y hacer pagos mensuales de cantidades variables) y préstamos a plazos (por ejemplo, préstamos para automóviles, hipotecas y préstamos estudiantiles, con pagos mensuales establecidos y períodos de reembolso fijos). La mezcla de crédito es responsable de aproximadamente el 10% de su puntaje de crédito.

Cuando aparecen registros públicos en su informe de crédito, pueden tener un impacto negativo grave en su puntaje de crédito. Las entradas como las quiebras no aparecen en todos los informes de crédito, por lo que no se pueden comparar con otras influencias de la puntuación de crédito en términos porcentuales, pero pueden eclipsar todos los demás factores y reducir gravemente su puntuación de crédito.

El monto promedio del préstamo hipotecario para consumidores con calificaciones crediticias excepcionales es de 2 208,617. Las personas con puntajes FICO ® de 850 tienen una deuda promedio de préstamos para automóviles de 1 17,030.

Proteja su puntaje de crédito excepcional

Las personas con puntajes de crédito excepcionales pueden ser objetivos principales para el robo de identidad, una de las actividades delictivas de más rápido crecimiento.

La pérdida promedio de robo de identidad sintético es de 6 6,000 según los datos de Experian.

Los servicios de monitoreo de crédito y protección contra robo de identidad pueden ayudar a evitar a los ciberdelincuentes al marcar la actividad sospechosa en su archivo de crédito. Al alertarlo sobre cambios en su puntaje de crédito y actividad sospechosa en su informe de crédito, estos servicios pueden ayudarlo a preservar su excelente puntaje de crédito y su excepcional Puntaje FICO®.

Al usar el monitoreo de crédito para realizar un seguimiento de su puntaje de crédito, también sabrá si comienza a caer por debajo del rango excepcional de 800-850, y puede actuar rápidamente para tratar de ayudarlo a recuperarse.

Obtenga más información sobre su puntaje de crédito

Un puntaje de crédito de 850 es excepcional. Obtenga su informe de crédito gratuito de Experian y puntaje de crédito para comprender mejor por qué es tan bueno y cómo mantenerlo de esa manera. Lea más sobre los rangos de puntuación y lo que es un buen puntaje de crédito.