Ihr 850 FICO® Score fällt in den Bereich von 800 bis 850, der als außergewöhnlich eingestuft wird. Ihr FICO®-Score liegt weit über dem durchschnittlichen Kredit-Score, und Sie erhalten wahrscheinlich einfache Genehmigungen, wenn Sie einen neuen Kredit beantragen.

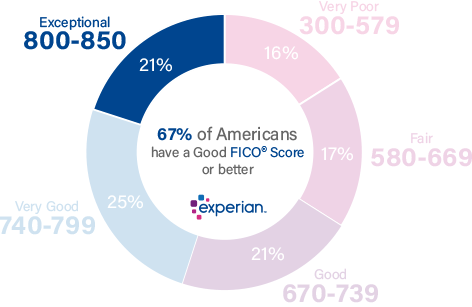

21% aller Verbraucher haben FICO®-Werte im außergewöhnlichen Bereich.

Weniger als 1% der Verbraucher mit außergewöhnlichen FICO®-Scores werden in Zukunft wahrscheinlich ernsthaft straffällig.

So verbessern Sie Ihre 850 Kredit-Score

Ein FICO® Score von 850 ist weit über dem durchschnittlichen Kredit-Score von 704. Ein 850 FICO® Score ist nahezu perfekt. Sie können immer noch in der Lage sein, es ein wenig zu verbessern, aber während es möglich sein kann, eine höhere numerische Punktzahl zu erreichen, sind Kreditgeber unwahrscheinlich, dass viel Unterschied zwischen Ihrer Punktzahl und denen zu sehen, die näher an 850 sind.

Unter den Verbrauchern mit FICO® Kredit-Scores von 850 beträgt die durchschnittliche Auslastung 5,8%.

Der beste Weg, um festzustellen, wie Sie Ihre Kredit-Score zu verbessern, ist Ihre FICO® Score zu überprüfen. Zusammen mit Ihrer Punktzahl erhalten Sie einen Bericht, der bestimmte Informationen in Ihrer Kreditauskunft verwendet, die angeben, warum Ihre Punktzahl nicht noch höher ist.

Da Ihre Punktzahl außergewöhnlich gut ist, wird wahrscheinlich keiner dieser Faktoren einen großen Einfluss haben, aber Sie können sie möglicherweise optimieren, um der Perfektion noch näher zu kommen.

Warum Sie mit einem außergewöhnlichen FICO® Score zufrieden sein sollten

Ihr 850 FICO® Score ist nahezu perfekt und wird als Zeichen für ein nahezu einwandfreies Kreditmanagement angesehen. Ihre Wahrscheinlichkeit, auf Ihre Rechnungen in Verzug zu geraten, wird als extrem niedrig angesehen, und Sie können erwarten, dass Kreditgeber Ihnen ihre besten Angebote anbieten, einschließlich der niedrigsten verfügbaren Zinssätze. Kreditkartenunternehmen bieten Ihnen wahrscheinlich auch ihre luxuriösesten Prämienkarten und Treueprogramme an.

Verspätete Zahlungen 30 Tage überfällig sind selten bei Personen mit außergewöhnlichen Kredit-Scores. Sie erscheinen auf nur 0% der Kredit-Berichte von Menschen mit FICO® Scores von 850.

Eine außergewöhnliche Kreditwürdigkeit kann Möglichkeiten zur Refinanzierung älterer Kredite zu attraktiveren Zinsen und hervorragende Genehmigungschancen für Premium-Kreditkarten, Autokredite und Hypotheken bedeuten.

Behalten Sie Ihren hart verdienten Kredit-Score im Auge

Ein FICO®-Score von 850 ist eine Leistung, die im Laufe der Zeit aufgebaut wurde. Es braucht Disziplin und Konsistenz, um eine außergewöhnliche Kredit-Score aufzubauen. Zusätzliche Sorgfalt und Aufmerksamkeit können Ihnen helfen, daran festzuhalten.

Ob instinktiv oder absichtlich, Sie leisten bemerkenswerte Arbeit bei der Navigation durch die Faktoren, die die Kredit-Scores bestimmen:

Nutzungsrate bei revolvierenden Krediten. Die Auslastung oder Nutzungsrate ist ein Maß dafür, wie nahe Sie an der „Maximierung“ von Kreditkartenkonten sind. Sie können es für jedes Ihrer Kreditkartenkonten berechnen, indem Sie den ausstehenden Saldo durch das Kreditlimit der Karte dividieren und dann mit 100 multiplizieren, um einen Prozentsatz zu erhalten. Sie können Ihre Gesamtnutzungsrate auch ermitteln, indem Sie die Summe aller Kartensalden durch die Summe aller Ausgabenlimits dividieren (einschließlich der Limits für Karten ohne ausstehende Salden).

| Saldo | Ausgabenlimit | Auslastung (%) | |

|---|---|---|---|

| MasterCard | $1.200 | $4.000 | 30% |

| VISA | $1.000 | $6.000 | 17% |

| American Express | $3.000 | $10.000 | 30% |

| Insgesamt | $5.200 | $ 20.000 | 26% |

Wenn Sie Ihre Auslastung auf oder unter 30% halten — auf allen Konten insgesamt und auf jedem einzelnen Konto — die meisten Experten sind sich einig, dass Sie senken Sie Ihre Kredit-Scores. Wenn Sie die Auslastung höher kriechen lassen, wird dies Ihre Punktzahl beeinträchtigen, und die Annäherung an 100% kann Ihre Kreditwürdigkeit ernsthaft beeinträchtigen. Auslastung ist verantwortlich für fast ein Drittel (30%) Ihrer Kredit-Score.

Verspätete und versäumte Zahlungen spielen eine große Rolle. Wenn verspätete oder verpasste Zahlungen eine wichtige Rolle in Ihrer Kredithistorie spielten, hätten Sie keine außergewöhnliche Kreditwürdigkeit. Aber denken Sie daran, dass kein einzelner Faktor Ihre Kredit-Score mehr hilft deutlich als prompte Zahlungsverhalten, und nur wenige Dinge können eine nahezu perfekte Punktzahl torpedieren schneller als eine Zahlung fehlt.

Die Zeit ist auf deiner Seite. Länge der Kredit-Geschichte ist verantwortlich für so viel wie 15% Ihrer Kredit-Score.Wenn alle anderen Score-Einflüsse konstant bleiben, ergibt eine längere Kredithistorie eine höhere Kredithistorie als eine kürzere.Kreditanträge und neue Kreditkonten haben in der Regel kurzfristige negative Auswirkungen auf Ihre Kreditwürdigkeit. Wenn Sie einen neuen Kredit beantragen oder zusätzliche Schulden aufnehmen, kennzeichnen Kredit-Scoring-Systeme Sie als ein höheres Risiko, Ihre Rechnungen bezahlen zu können. Kredit-Scores fallen eine kleine Menge, wenn das passiert, aber in der Regel innerhalb weniger Monate erholen, solange Sie mit all Ihren Zahlungen Schritt halten. Neue Kreditaktivitäten können bis zu 10% zu Ihrem gesamten Kredit-Score beitragen.

Zusammensetzung der Schulden. Das FICO®-Kredit-Scoring-System bevorzugt tendenziell mehrere Kreditkonten mit einer Mischung aus revolvierenden Krediten (Konten wie Kreditkarten, mit denen Sie gegen ein Ausgabenlimit Kredite aufnehmen und monatliche Zahlungen in unterschiedlichen Beträgen leisten können) und Ratenkrediten (z. B. Autokredite, Hypotheken und Studentendarlehen mit festgelegten monatlichen Zahlungen und festen Amortisationszeiten). Credit Mix ist verantwortlich für etwa 10% Ihrer Kredit-Score.Wenn öffentliche Aufzeichnungen in Ihrer Kreditauskunft erscheinen, können sie schwerwiegende negative Auswirkungen auf Ihre Kredit-Score haben. Einträge wie Insolvenzen erscheinen nicht in jeder Kreditauskunft, so dass sie nicht mit anderen Kredit-Score-Einflüssen in Prozent verglichen werden können, aber sie können alle anderen Faktoren überschatten und Ihre Kredit-Score stark senken.

Der durchschnittliche Hypothekendarlehensbetrag für Verbraucher mit außergewöhnlichen Kredit-Scores beträgt 208.617 USD. Menschen mit FICO® Scores von 850 haben eine durchschnittliche Auto-Kredit-Schulden von $ 17.030.

Schützen Sie Ihre außergewöhnliche Kredit-Score

Menschen mit außergewöhnlichen Kredit-Scores können Hauptziele für Identitätsdiebstahl sein, eine der am schnellsten wachsenden kriminellen Aktivitäten.

Der durchschnittliche Verlust durch synthetischen Identitätsdiebstahl beträgt laut Daten von Experian 6.000 US-Dollar.

Kreditüberwachungs- und Identitätsdiebstahlschutzdienste können helfen, Cyberkriminelle abzuwehren, indem sie verdächtige Aktivitäten in Ihrer Kreditdatei markieren. Indem Sie auf Änderungen in Ihrem Kredit-Score und verdächtige Aktivitäten auf Ihrem Kredit-Bericht aufmerksam machen, können diese Dienste Ihnen helfen, Ihre ausgezeichnete Kredit- und außergewöhnliche FICO® Score zu bewahren.Wenn Sie die Kreditüberwachung verwenden, um Ihren Kredit-Score im Auge zu behalten, wissen Sie auch, ob er unter den außergewöhnlichen Bereich von 800-850 fällt, und Sie können schnell handeln, um ihm zu helfen, sich zu erholen.

Erfahren Sie mehr über Ihre Kredit-Score

Ein 850 Kredit-Score ist außergewöhnlich. Holen Sie sich Ihre kostenlose Kredit-Bericht von Experian und Kredit-Score, um besser zu verstehen, warum es so gut ist, und wie es so zu halten. Lesen Sie mehr über Score-Bereiche und was ein guter Kredit-Score ist.