Különbség a Között, Korlátozott Partnerek (LP), majd az Általános Partnerek (GP)

Korlátozott Partnerek (LP) azok, akik rendezett, valamint a befektetett tőke, a kockázati tőke alap, de nem igazán aggódik a napi karbantartási egy kockázatitőke-alap, mivel Általános Partnerek (GP) befektetési szakemberek, akik felruházott, a felelős döntések tekintetében a vállalkozások, amelyek szükségesek a befektetés.

sok intézménynek és magas szintű Networth magánszemélynek rengeteg pénzeszköze van a kezében, amelyeken magasabb várható hozamokat szeretnének keresni. A hagyományos módszerek nem rendelkeznek azzal a képességgel, hogy a várható megtérülést biztosítsák számukra, így befektetéseik jobb megtérülése érdekében magánvállalatokba vagy Magánvállalatokba fektetnek be.

ezek a befektetők nem végeznek ilyen jellegű befektetéseket közvetlenül. Ezt a beruházást magántőkealapon keresztül valósítják meg.

hogyan működik egy magántőke-társaság?

a korlátozott partnerek (LP) fogalmának megértéséhez & általános partnerek (GP), meg kell tudni, hogyan működik a PE.

amikor egy PE cég jön létre, akkor a befektetők, akik befektetett pénzüket. Minden PE cégnek egynél több alapja lenne.

pl. a világhírű PE-cég több alapkezeléssel is rendelkezik. Ezek közé tartozik a globális energia és energia, Ázsia kivásárlása, Európa technológia, Carlyle Power Partners stb.

a PE alap élettartama akár tíz év is lehet. Általában abban a tíz évben 15-25 különböző típusú befektetést végeznek magántőke-alapok. A legtöbb esetben egy adott befektetés nem haladja meg az alap összes kötelezettségvállalásának 10% – át.

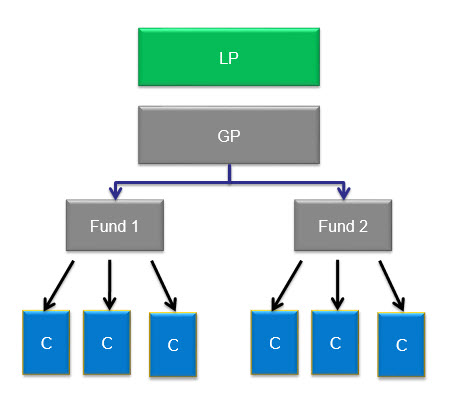

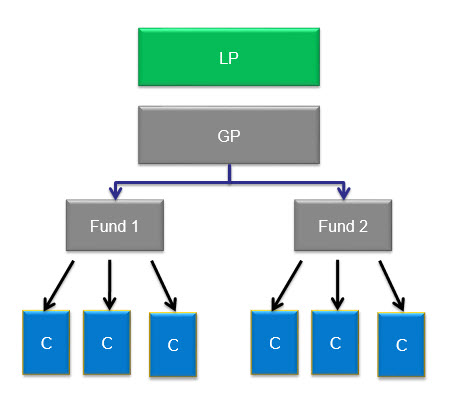

az alapba befektetett befektetőket Korlátozott partnereknek (LP), a PE céget pedig általános partnernek (GP) nevezik. Tehát alapvetően egy PE cég szerkezete így néz ki.

kik korlátozott partnerek vagy LP?

a PE alapok külső befektetői korlátozott partnerekként (LP) ismertek. Ez így van, mivel teljes felelősségük a befektetett tőke mértékére korlátozódik

forrás: forentis.com

nem mindenki tud befektetni egy PE cégbe. Általában a befektetők, amelyek képesek, hogy $250,000 vagy több szabad befektetni PE cég. Ezért LP általában lenne a befektetők, mint a nyugdíjalapok, szakszervezetek, biztosítótársaságok, egyetemek adományok, nagy gazdag családok vagy egyének, alapítványok, stb .. A magánnyugdíjpénztárak, egyetemi alapítványok és alapítványok a pénz 70%-át teszik ki a top 100 magántőke-társaságban, míg a fennmaradó 30% a HNWI, Insurance & banktársaságok.

Ez azt jelenti, hogy a közemberek egyáltalán nem fektethetnek be pénzeszközökbe? Nos, a dolgok kezdtek megváltozni. A hagyományos magántőke-menedzserek, mint például a KKR, most lehetőséget kínálnak arra, hogy sokkal alacsonyabb összegben fektessenek be, mint csak $10,000.

Kanada a Nyugdíj-előtakarékossági Befektetési Tanács, Tanár, Nyugdíj Rendszer, Texas, Washington állam beruházási igazgatóság, valamint a Virginia Nyugdíj Igazgatóság vagy néhány példa a nagy befektetők (meghatározott partnerek) világszerte, akik befektetett magántőke-alapok.

4.5 (234 ratings) 15 Tanfolyamok | 3+ Projektek | 37+ Óra | Teljes Élettartama alatt Hozzáférés | teljesítési Igazolás

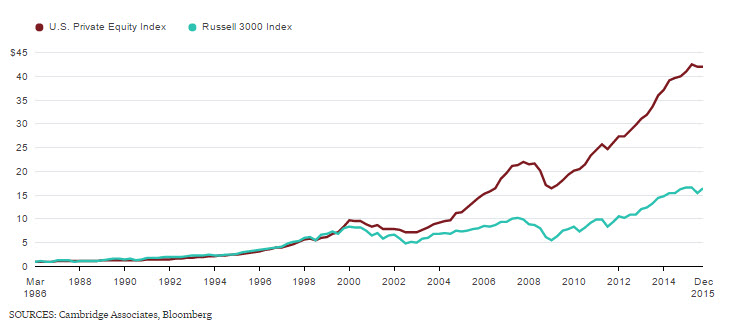

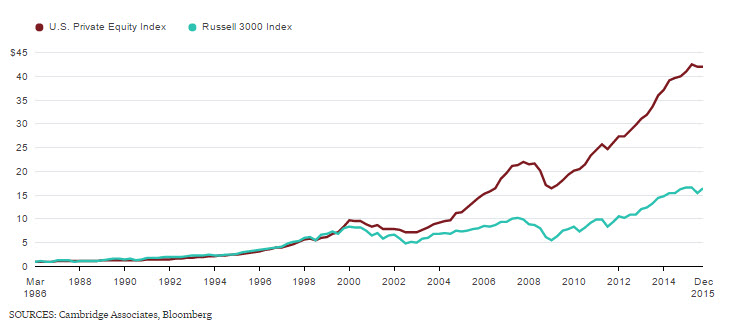

Tehát LP volna elkövetni, hogy a tőke egy magántőke-befektetési vállalkozás, illetve követel vissza érte. A magántőke a múltban sokkal jobban teljesített, mint az állami piacok.

Mint egy a rendelkezésre álló adatok, április 1986 December 2015-ben, Cambridge-ben Társult MINKET Private Equity Index adta a befektetők 13.4 százalékos éves nettó díjak, szórás mellett 9,4% volt. Ez volt a leghosszabb időszak, amelyre adatok rendelkezésre állnak jelenleg, míg a Russell 3000 Index visszatért 9,9% évente ugyanebben az időszakban, a szórása 16.7% – át (beleértve a osztalék).

forrás: Bloomberg.com

a korlátozott partnerek csak befektetik pénzüket; nem vesznek részt az alapkezelésben. A menedzsmentet az Általános Partner végzi.

kik az Általános Partner (GP)?

ha alap jön létre, akkor elfelejtve, szüksége van egy személyre, hogy kezelje. Ezt egy általános Partner (GP) végzi. A PE alap minden döntését a GP hozza meg. Ők felelősek az alap portfóliójának kezeléséért is, amely tartalmazza az alap összes befektetését.

forrás: forentis.com

az Általános partnert kezelési díj formájában fizetik ki, vagy kompenzáció útján. A kezelési díj nem más, mint az Alap tőkéjének teljes összegének százaléka. Ez a százalék fix és nem rugalmas. Általában ez a díj a lekötött tőke évente 1% – tól 2% – ig terjed.

például, ha a kezelt eszközök 100 milliárd, akkor 2% kezelési díj 2 milliárd dollár lenne. Ezeket a díjakat adminisztrációs célokra használják fel, és fedezik az olyan költségeket, mint a fizetések, a befektetési bankoknak fizetett üzletdíjak, tanácsadók, utazási exp stb.

forrás: forentis.com

hogyan keresnek annyira az általános partnerek vagy a GP?

egy olyan GP, mint a KKR Henry Kravis és a Blackstone-I Stephen Schwarzman, egy év alatt félmilliárd dollárt kaszált.

a válasz a visszatérési eloszlási vízesés.

fizetésük mellett az Általános Partner is kamatot vagy hordozót keres. Ez tehát egy % – át a nyereség, hogy az alap nyereség beruházások. Például, ha egy céget 100 milliárd dollárért vásárolnak, 300 milliárd dollárért adják el, akkor a nyereség 200 milliárd dollár. A hordozott kamat ezen a 200 milliárd dolláron alapulna.

a hordozott kamathoz használt másik név a teljesítménydíj. A hordozott kamat vagy teljesítménydíj az Alap által megszerzett nyereség teljes összege alapján felszámított díj. Más szóval, a teljesítménydíj az alap nettó nyereségének aránya, amelyet az Általános partnernek kell fizetni.

forrás: forentis.com

tehát a fenti példában ez lenne ($200 bn x 20% , azaz $40bn), a többi pedig a befektetőhöz kerül.

így a teljesítménydíj arra is utal, hogy az Általános partnert a befektetők szállítják, mert részesedést kapnak a nyereségből, ami egyenlőtlen az alap tőkekövetelményével. A GP csak az Alap tőkéjének 1-5% – át vállalja el, de a nyereség 20% – át megtartja.

kamatozó Példa

értsük ezt több példán keresztül

Mondjuk egy PE cég neve AYZ cég emel $900mn alap, az e $860 mn, jött Korlátozott Partnerek, illetve a fennmaradó $40 jön az Általános Partner. Tehát a GP csak 5% – kal járult hozzá az alaphoz.

a GP a pénzeszközök átvétele után az összes tőkét befektetné a társaságok megszerzésébe. Néhány év telik el; kilépnek az összes portfolió cégek egy $2b összesen. Az LPs kap $ 860mn vissza először-ez visszatér a tőke. Így marad 1 dollár.14 B balra, és 80 / 20-ra van felosztva az LPs és a GP között. Tehát az LPs $ 912m-t kap, a GP pedig $228m-t. tehát a GP kezdetben $40m-t fektetett be, de $ 200m-t kapott vissza a nyereségből. A GP így 5x megtérülést ért el ebben az alapban.

néha végzett kamat formájában saját tőke.

Ha a hordozott kamat saját tőke formájában van, akkor az Alapban lévő kamatot a GP-nek részvényként fizetnék. A kamat formájában saját tőke alapja az egyes korlátozott Partner tőkebefektetés, egy bizonyos százalékát ezek a részvények kiosztott az Általános Partner, mint a könyv. Általában ez a százalék 20%. Carry részvények többnyire egy több éves megszolgálási időszak, amely nyomon követi a beruházások.

a saját tőke carry a magántőke-társaságnál dolgozó felsővezetők között oszlik meg. Sok ízek hordozott érdeklődés, így a pontos összehasonlítása két különböző carry csomagok gyakran nehéz.

A Teljesítménydíjak motiválják a magántőke-társaságokat, hogy magasabb hozamot generáljanak. Az így felszámított díjak olyanok, hogy összehangolják az Általános partner és az LPs érdekeit.

mi az akadály mértéke?

sok PE cég lehetővé teszi a teljesítménydíj utáni akadályt. Tehát az Általános Partner csak akkor kapja meg a teljesítési díjat, ha az alap képes bizonyos akadályok feletti nyereséget elérni.

így az akadály mértéke a minimális hozam, amelyet el kell érni, mielőtt a nyereséget megosztják a kötött kamat alatt kötött megállapodás szerint.

- alapok van egy akadály megtérülési ráta úgy, hogy egy alap ad egy teljesítmény díjat GP csak azt követően, hogy tett egy minimális előre egyeztetett nyereséget.

- tehát a 15% – os akadály azt jelenti, hogy a magántőke-alapnak legalább 15% – os megtérülést kell elérnie, mielőtt a nyereséget a hordozott kamatmegállapodás szerint megosztják.

- a PE-iparágban a legelterjedtebb díjstruktúrát általában “2-nek és 20-nak” nevezik, amelynek során 2% – os kezelési díjat számítanak fel a menedzsment vagy a teljes lekötött tőke alatt álló eszközökre. A 20% – os teljesítmény díj értékelik alap nyereség.

- ahhoz, hogy megértsük ezeket, lássuk ezt a példát, ha a korlátozott partnerek 10% – os előnyben részesített hozamot kapnak, és a partnerség 25% – os megtérülést eredményez, a GP a 15% – os növekményes hozam 20% – át kapja.

- az akadály megtérülésének hiányában a magántőke-kezelők nem kapnak részesedést a nyereségből (hordozott kamat).

- az akadályráta nyereségét a teljesítmény egészére számítják ki. Ez a teljes befektetett összegre vonatkozik,amely egy év alatt 5-10 ügylet lehet, nem pedig üzlet alapján.

miért tartják ezt az akadályt?

amikor egy korlátozott partner magántulajdonban fektet be, nagyobb kockázatot vállal, mint a normál piacokba vagy részvényindexbe történő befektetéssel vállalt kockázat. A kockázat magasabb, mint a piaci kockázat, ezért akadályt követelnek, mielőtt megosztják a nyereséget az Általános partnerrel.

mikor strukturált alapok Floor?

egyes alapok “padlóval vannak felépítve.”Az ilyen típusú létrehozott hordozott kamatot csak akkor osztanák ki, ha a nettó nyereség meghaladja az akadályt. Ez a fajta elrendezés nem rendelkezik azzal a rendelkezéssel, amelyben a GP később felzárkózhat, ezért az általános partnerek határozottan ellenzik.

ez a teljesítmény díj csak GP?

érdekes módon nem sok magántőke-csapat kap teljes pénzt a szállításukra. Ez így van, mivel a nyugdíjas partnerek gyakran jogosultak a szállítás részarányára is. Ez a megosztás úgy történik, hogy a PE alapok nyugdíjazáskor megvásárolják a nyugdíjas partner részesedését egy alapban. Ez az elrendezés egy bizonyos ideig aktív a nyugdíjazás után. A magántőke-társaságok a helyzettől függően jelentős összeget fizethetnek. Tehát, ha van egy spin-out a cég vagy tulajdonában lévő anyavállalat, vagy ha a cég kisebbségi részvényesek, akkor a kifizetés olyan magas, mint 10-50%.

mik azok a letéti és karom-vissza?

- számos korlátozott partner követel egy letéti és” clawback ” megállapodást. Ennek oka annak biztosítása, hogy a korai túlfizetések visszatérjenek, ha az alapok összességében alulteljesítenek.

- például, ha a korlátozott partnerek 15% – os éves megtérülést várnak, és az alap csak 10% – ot ad vissza egy bizonyos idő alatt. Ebben a forgatókönyvben az Általános partnernek fizetett szállítmány egy részét visszatérítik a hiányosság fedezésére.

- ez az Általános partner által vállalt egyéb kockázatokhoz hozzáadva azt eredményezi, hogy a hordozott kamat nem fizetés; ehelyett a befektetés kockázati megtérülése, amelyet csak akkor kell fizetni, ha a szükséges teljesítményszintet elérik.

- azonban, karom-hátán nehéz érvényesíteni. A nehézség akkor merül fel, amikor a carry címzettek elmentek a cégtől, vagy amikor jelentős pénzügyi visszaeséseket szenvedtek el.

- például egy rossz befektetés miatt veszítették el az összes hordozójukat, amely később hatalmas veszteségeket okozott, vagy amikor a szállításukat egy település fizetésére használták.

Carry Struktúrák a Világ minden tájáról

- – Ban végzett kutatások megállapították, hogy általában Korlátozott Partnerek alapján az usa-ban több, hol visszatér gyakran több túlméretezett, mint más országokban. Az USA-ban a carry a hatályos letéti és visszavásárlási rendelkezéseken alapul.ezzel szemben Európa általában az alap teljes megközelítését követi. Itt az Ügyvezető partnerek csak azután kapják meg részesedésüket a nyereségből, hogy a befektetőknek tőkét fizettek és visszavonták a lehívott tőkét. Néha a carry-t egyes európai befektetők nem engedélyezik az alap bizonyos feltételeire, például 5 évre.

- Ausztráliában a magántőkét néhány korlátozott partner uralja, akik hajlamosak a konzervatív carry feltételek elérésére. Nagyon hasonlít az Európai modellhez. Ausztráliában, azok az alapok, akiknek a története nyereséges teljesítmény, ami szintén következetes, tárgyalhat kedvező carry feltételek, másokkal ellentétben.

- amikor az ázsiai – csendes-óceáni térségről van szó, legtöbbjük rendelkezik a GP clawback mechanizmussal, amely előírja, hogy a GP az alap életének végén visszatérítse a fent említettek szerint esetlegesen kapott felesleges hordozott kamatot.

az általános partnerek a PE alap gerincét képezik. Képesek a parancs jobb feltételek & capital elkötelezettség, ha szállít jó hozamot, vagy ha a piacok élvezik a bika távon. Ugyanakkor a korlátozott partnerek jobb feltételeket szabnak, ha a piacok kedvezőtlenek vagy bearish fázisban vannak, mint 2008-2009-ben a pénzügyi válság utáni időszakban.

2008-2009 után a PE alapok mechanikája megváltozott. A tendenciák szerint, az LPs elkezdte előnyben részesíteni a csökkentett GP kapcsolatokat. Elkezdték megszüntetni a nem teljesítő GPs-t.

így tekintettel a jövőre, ahol azt látjuk, jelentős előnyben GP koncentráció és csökkenése a teljes száma finanszírozott GPs, az LP / GP teljesítmény dinamikus várhatóan eltolódik a kiválasztott számú” teljesítő ” GPs, aki képes lenne parancs vonzó díjak és feltételek.

- Private Equity Exit Opportunities in Russia

- Private Equity in India

- Venture Capital vs. Private Equity

- Private Equity Books (must read)